English version

Interview with dr. Marius Christian Frunza – Director with Schwarzthal Kapital, a financial advisory and research company. He is specialized in expert witness for litigations, disputes and financial crime. He is also an associate professor of finance with Dauphine University. Previously, he worked as a broker in the energy markets for a commodity broker. He has also a consulting experience working with investment banks and asset managers specialising in risk management, derivative pricing and hedging. He holds a PhD in mathematical finance form the reputed Paris Sorbonne University.

Why VAT fraud? When and why did you become interested in this topic?

I started my professional career as an auditor with a Big 4 firm. At the time, I was involved in auditing the financial accounts of several telecommunication firms. I heard at the time about suspicious transactions related to VAT fraud with broadband capacity.

Later, I became the head of structuring in a commodities brokerage firm focused on environmental markets. The carbon emissions market was at the time (2008-2010) the target of a massive wave of VAT fraud. Compliance informed as that many clients aiming to do business with our firm were suspected of committing or being involved in VAT fraud. It was the moment that triggered my interest in this fraud and generally in financial crime.

Currently, I am with Schwarzthal Tech, a Fintech that aims using Artificial Intelligence and advanced technology to tackle economic crime and especially VAT fraud.

In France, is VAT fraud often carried out by organized crime? Is this a big problem? Since Carbon Fraud in 2008-2009, has the problem of VAT fraud in this country been growing or is it being combated effectively?

The question of organized crime in France is very complicated. Over the past three decades, the traditional French criminal groups („le milieu”) went through severe attrition. Thus, France became a free zone for many organized groups from overseas, including Italian, Albanian, Ex-Yougolsavian, Israeli and Russian-speaking organizations. Their areas of operations are very heterogeneous growing from human trafficking to economic crime.

While organized crime controls several operations involved in the VAT fraud, they are not the most significant players and do not control the biggest share of the illegal profits.

The only exception was the VAT fraud on carbon emissions market. The defrauded amounts were very substantial and attracted inevitably few organized crime groups, especially the Franco-Israeli connection. That event unveiled the power of the new wave of organized crime.

After 2010, French authorities started to realize that VAT fraud is an issue. The European Commissioner Pierre Moscovici, a reputed French politician, underlined on several occasions that tackling the VAT fraud should be a European priority.

What kind of VAT fraud is more prevalent at the moment: are they fraudulent export refunds or the placing of goods on the market of an example country using disappearing taxpayers and not recovering the VAT due to the budget? Is there any data that says so?

Online marketplaces included platforms like Amazon and Alibaba are vehicles for VAT fraud. The topic is complex and requires a lot of caution when discussing it. The platform owners are not committing fraud directly, but companies registered as traders on these platforms are in a lot of cases avoiding or evading VAT. This type of VAT fraud is called Missing Trader Extra-Community Fraud (MTEC) and represents a growing menace in the context of the trade globalization. Missing trader Extra-Community (MTEC) fraud, is a version of MTIC, whereas the supplier of goods is outside the European Union. This fraud works well for services and digital products. The development of online marketplaces showed that MTEC could also occur for physical goods.With the increase of the global trade, the expansion of MTEC fraud can become a real threat and understanding its particularities becomes crucial for both investigators and customs services.

There is data about the volume of transactions on Amazon and Alibaba, but it might not be publicly available.

Could you describe any new and interesting scheme of VAT fraud you have recently encountered?

Misrepresentation of product type is not a new scam, but in the foreseeable future with more controls on VAT reimbursements, I believe that will become more frequent.

VAT system has in most countries different rates for different types of products. Some goods and services benefit from a reduced rate VAT and even of VAT exception in some cases. Misrepresentation of product type consists of buying a product with a given VAT rate and rebranding the product in such a way that a different VAT rate is applied. From the difference, a profit can be made as no tax liability is entailed in theory by misrepresenting the product. The misrepresentation of product type is often presented by the fraudster as production or transformation process, whereas the company buys raw materials transform it an end product, with a different VAT rate. Two cases can arise:

- If the VAT of the mislabelled product is higher than the VAT rate of the original product, the profit is realized immediately when the mislabelled product is soled.

- If the VAT of the mislabelled product is lower than the VAT rate of the original product, the benefit is unrealized, and the trader will require a VAT refund from the tax office.

What case of VAT fraud did you think was best planned? Could you describe it?

The VAT fraud that took place in Italy in the 2000s, involving big telecommunication companies like FastWeb and Telecom Italia was the best-organized and engineered. The scam involved people and companies from over 20 countries and resulted in a loss for the Italian taxpayers accounting for 2.2 billion euros.

The fraud was conceived as carousel fraud, with both MTIC and MTEC features. It took place between 2003 and 2006 and is considered by specialists state of the art in terms of MTIC fraud. The Italian prosecutors managed to identify the individual but also the companies, the bank accounts and the transfers. The most important they managed to rebuild the full architecture of the fraud, including the emails and the communication between the various individuals involved in the scam.

The prosecution file of the operation called „Operazione phuncards-broker” including more than 1500 pages is very rich information and points out the profound implications of the fraud. The criminal enterprise spread over many jurisdictions in Europe, Unites States, Caribbean, Central America and Russia. The group had ties in the Italian political arena as well as in the organized crimes including ties with the Calabrian clans („Ndrangheta”) and with the Emiglio-Romana group („Banda de la Malignana”)

The fraud was organized around two major Italian telecommunication companies : Fastweb S.P.A.and Telecom Italia Sparkle, both linked to the Italian tycoon Silvio Scaglia. The scam had two interrelated mechanisms :

– operation „Phuncards”, which was constructed around trade with cards offering access to online premium adult content,

– operation „Traffico Telefonico”, which concerned transactions with VoIP.

Do current times and the coronavirus pandemic favour MTIC or MTEC scams, or do criminals now have a difficult task?

The current pandemic is a fertile ground for the VAT fraud, especially for the MTEC scam. A lot of items and goods (i.e. masks, respirators, medicines etc.) were imported in the European countries from China. A lot of those trades involved obscure shell companies. In the early stages of the pandemic when there was a crisis of supplies, national and private intelligence services got involved in the game to bring the good into their respective countries. Thus, these circumstances reunite all ingredients for a recipe for a massive tax evasion scams, not to mention corruption.

VAT fraud and terrorist financing – why did extremists choose this very method of earning money?

The fight against modern terrorism or uber- terrorism concerns mainly the strengthening of security measures. Recent events show that in fact, the economic and financial aspects of terrorism play a crucial role. Yet, governments and the public seem little sensitized to the problems related to economic crime which supports terrorism worldwide.

Terrorists allegedly linked to ISIS involved in bloody attacks represent only a minority among

Islamists or the peak of the iceberg. A segment less known, but more significant is represented by those adepts who have built across Europe, and worldwide an economic and financial backbone supporting the criminal attacks. This category of terrorists is involved in economic crime and has various businesses with questionable character.

Among the financial crimes, VAT fraud seems to be the favourite tool for these „economic terrorists”. This fraud is based on a network of shell companies taking advantage of the laxity in the European Union’s tax system.

VAT fraud is particularly easy to implement, requires relatively little seed-funding and can be leveraged across markets and countries. The products targets are electronic gadgets, the food and agricultural commodities, but also intangible goods or services including CO2 emissions, electricity, „cloud memory” or Voice Over IP(VoIP).

This crime remains barely detectable, and investigations are usually long and winding. Also, the recovery of the embezzled funds is almost illusory, the money being lost as quickly in the meanders of the tax havens and „shadow banking”.

The Islamists engaged in the economic side of terror are generally directors of small and medium enterprises, sole traders or merchants. Their business turnovers do not account more than a few million dollars, and this makes them less visible to the banking systems that are focused on the detection of large financial flows.

Amongst the tax evaders with links to terrorist have an Asian or Middle Eastern background or ties with companies from those regions. Asian and Middle Eastern civilizations have a long tradition in overseas trading. For some citizens issued from these cultures, establishing companies in few countries and doing global business is a natural pattern in life.

VAT fraudsters organized training sessions are organized for inducing beginners in the VAT fraud ring.” New blood” is crucial as many veterans of the VAT scams became banned from directorship. VAT fraudsters have significant research” departments”, which analyze markets and countries for finding the favourable ground for implementing the fraud. VAT fraud boot-camps are organized for training and exchanging best-practice. Transnational organized crime and terrorist groups do intersect in the VAT fraud arena and in some cases work together even if they are from entirely different avenues. Some extremist religious leaders encourage young adepts to engage in VAT fraud schemes as part of economic warfare against the enemies of their religion.

In some religion like Islam, there are religious taxes applied to companies. In the view of some Islamist extremist activists, VAT might not be compliant with their perspectives on religious taxation code. For example, VAT might not be compulsory with Sharia in the views of religious extremists. They will push adepts to divert the official tax to other taxes which are compliant with the religious rules. Therefore, not paying VAT and diverting the funds towards the Zakat* is a realistic scenario.

*Zakat is an obligation upon Muslims to pay two and one-half percents of their wealth if and when it exceeds a minimum level or nisab .

What are, in your opinion, the most effective methods of combating VAT fraud? What should police services focus on in order to combat this type of crime?

Combatting VAT fraud requires a good knowledge of the European taxation system and an excellent experience in understanding organized crime.

Over the past decade, we saw several dozen journalists trying to write stories about VAT fraud. Most of those journalists have no background in taxation nor the understanding of the criminal underworld.

The „Grand Theft” story published last year is such an example. The journalists behind those articles wanted to post some sensational story in a very short time without doing the proper research or having the right skills. Thew complied information they picked up from various sources without processing it righteously and deliver it to the public.

This type of articles does nothing but downplaying the gravity of VAT fraud in the EU.

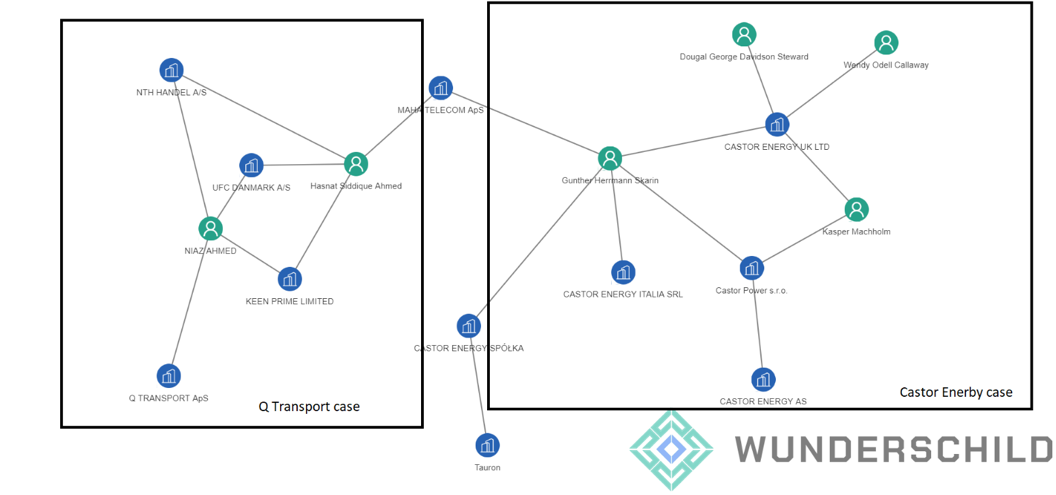

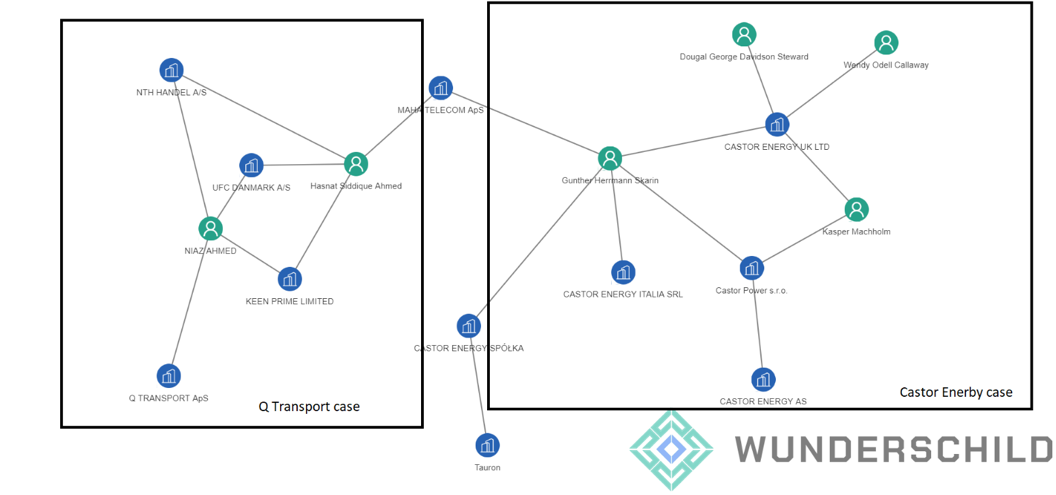

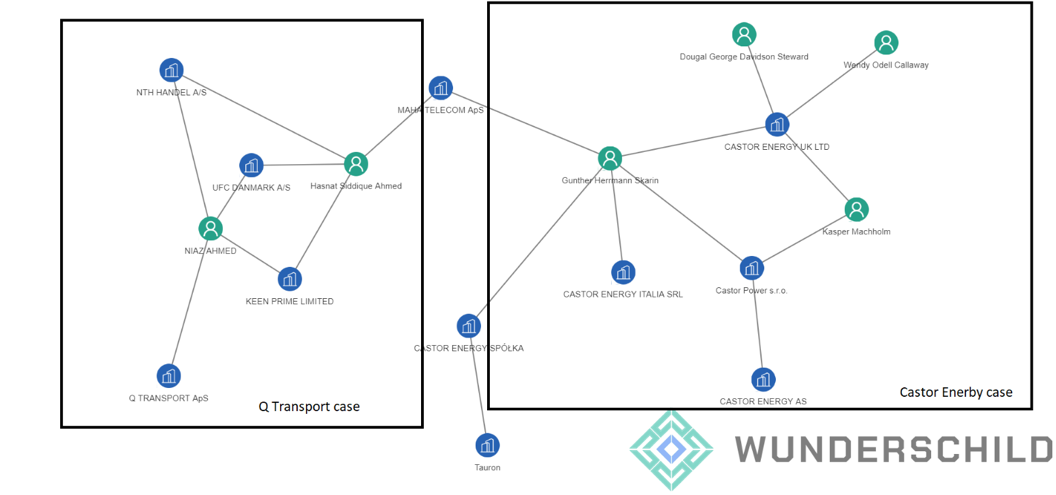

The „Grand Theft” series covered the Castor Energy case that created a lot of turmoil in Poland. A reputed polish company from the energy sector „Tauron” was part of the scam, thereby defrauding the Polish taxpayers of a large sum of monies. The fraudulent scheme involved a group of Danish nationals that had incorporated companies in several countries including Denmark, the United Kingdom, the Czech Republic and Italy.

Denmark harboured in the past a few networks of VAT fraudsters. One that was particularly of interest was the group around Q-transport and Niaz Ahmed. The VAT defrauded in that scheme served to finance terrorism. The case was well documented by Bo Elkajer, a reputed Danish journalist.

We researched that case meticulously using our platform Wunderschild, and we found that the two fraudulent schemes are connected. Gunther Skarin served as a director in a company incorporated in Denmark (Maha Telecom) with ties to Niaz Ahmed. Niaz Ahmed and Hasnat Siddique Ahmed (director at Maha Telecom) had few companies operating in the United Kingdom and Denmark. There is more and more evidence about the existence of a global, transnational „VAT mafia”. Currently, many European countries have so-called economic police, but it is the criminal police that is dealing with organized crime. Thus, this modus-operandi leaves gaps and uncharted territories, where fraudsters operate. The law enforcement should perceive crime as a holistic phenomenon which is not siloed.

Modern analytical tools and AI are considered by many specialists as the most effective solutions in the fight against carousel fraud. What is your opinion on this?

There is a global trend to use or to claim using AI in all walks of life. Fighting financial crime makes no exception. Both analytical tools and AI require significant datasets. Currently, data availability for investigators is very scarce, and one needs to search in different sources to gather relevant information. Moreover, when information is in a different language with different alphabets, matching names, companies, and places is a real challenge. Thus, before using AI, there are many technical issues to be solved. The analytical tools and the AI machines cannot provide results that overpass the understanding of those that built those tools. A good understanding of VAT fraud and financial crime, in general, is necessary for building efficient tools

At Schwarzthal Tech, we are developing a set of tools employing AI to investigate financial crime and especially tax evasion. Our backbone is a Data Lake that is continuous evolution that incorporates data from various sources. Our platform (Wunderschild) perform multilingual name matching, process information in different languages (English, French, Russian, Kazah), analyze networks of persons and companies and assess the financial crime risks.

Our platform, Wunderschild introduces a change of paradigm by replacing the static and mono-dimensional concept of Know Your Client (KYC) with a dynamic, multi-dimensional and forward-looking idea of „Know Your Network” (KYN).

Wunderschild’s environment proposes a disruptive set of innovative techniques for helping investigators and compliance professionals. Our algorithms link data from different sources, process information in different languages, analyze networks of persons and companies and assess the financial crime risks.

TNA (Transaction Network Analysis) reportedly reduced the number of carousels in Belgium by over 90%. Now this solution is also to be implemented in other European Union countries. Do you have any opinion on its effectiveness?

Belgium reported a decrease in the number of carousels fraud as a result of the TNA. This results should be interpreted with a grain of salt. Carousels involve companies in several countries. While the decrease of losses inflicted to Belgian taxpayers could be right, it is not sure that the same applies to the number of companies involved as buffers in carousels across Europe.

Do you think the introduction of a target VAT system in the European Union will eliminate fraud?

The introduction of a target VAT system will reduce the VAT fraud, but will not eliminate it. VAT fraud comes in many shapes and forms, and in most cases, it exploits the differences in terms of taxation between the EU’s member states. Thus, the implementation of a target VAT system would still have some loopholes, and fraudsters will not waste any time to take advantage. Moreover, VAT fraud is a European crime, but the EU has no legal means nor background to investigate and prosecute crimes that take place at the transnational level. There is no European equivalent of the FBI in Brussels.

What kind of VAT crime projects do you deal with on a daily basis? Could you tell us something about them?

Our work encompasses financial crime as well as different investigations, including the collusion in the 2016 US election. The VAT fraud cases we deal with are covering markets like telecommunications, electronics, food, etc… MTEC is a type of VAT fraud that is still below the prosecutors’ radar. Drop-shipping becomes a trendy business, especially among self-employed individuals. They buy goods from Chinese suppliers and resell them in Europe to end-clients. Both transactions do not include VAT. When the turnover of such businesses is massive, the amount of evaded VAT is significant.

Wersja polska

Wywiad z dr Mariusem Christianem Frunzą – dyrektorem Schwarzthal Kapital, firmy zajmującej się doradztwem finansowym i badaniami. Specjalizuje się w rzeczoznawstwie procesowym, sporach i przestępstwach finansowych. Jest również profesorem nadzwyczajnym w dziedzinie finansów w Dauphine University. Wcześniej pracował jako broker na rynkach energetycznych. Posiada również doświadczenie doradcze zdobyte podczas pracy z bankami inwestycyjnymi i firmami zarządzającymi aktywami, które specjalizują się w zarządzaniu ryzykiem, wycenie instrumentów pochodnych i zabezpieczeniach. Jest doktorem matematyki finansowej renomowanego paryskiego uniwersytetu na Sorbonie.

Dlaczego właśnie oszustwa związane z podatkiem VAT? Kiedy i dlaczego zainteresowałeś się tym tematem?

Swoją karierę zawodową rozpocząłem jako audytor w firmie Big 4 (cztery topowe kancelarie zajmujące się podatkami na świecie). W tym czasie byłem zaangażowany w badanie sprawozdań finansowych kilku firm telekomunikacyjnych. Słyszałem wówczas o podejrzanych transakcjach związanych z oszustwami dotyczącymi podatku VAT z wykorzystaniem łączy szerokopasmowych.

Później zostałem szefem struktury w firmie maklerskiej zajmującej się obrotem towarowym, skoncentrowanym na rynkach ochrony środowiska. W tamtym czasie (2008-2010) rynek emisji dwutlenku węgla był celem masowej fali oszustw związanych z podatkiem VAT. Dział compliance informował, że wielu klientów chcących robić interesy z naszą firmą było podejrzanych o popełnienie lub udział w oszustwach związanych z podatkiem VAT. To był ten moment, który wywołał moje zainteresowanie tym oszustwem i ogólnie przestępstwami finansowymi. Obecnie współpracuję z firmą Schwarzthal Tech – jest to fintech, który wykorzystuje sztuczną inteligencję i zaawansowane technologie do zwalczania przestępstw gospodarczych, a w szczególności oszustw związanych z podatkiem VAT.

Czy we Francji oszustwa związane z podatkiem VAT są często dokonywane przez przestępczość zorganizowaną? Czy jest to duży problem? Czy od czasu Carbon Fraud w latach 2008-2009 problem oszustw związanych z podatkiem VAT w tym kraju narasta, czy też jest on skutecznie zwalczany?

Kwestia przestępczości zorganizowanej we Francji jest bardzo skomplikowana. W ciągu ostatnich trzech dekad tradycyjne francuskie grupy przestępcze („le milieu”) przeszły poważne załamanie. W ten sposób Francja stała się czymś w rodzaju wolnej strefy dla wielu grup zorganizowanych zza oceanu, w tym organizacji włoskich, albańskich, byłych jugosłowiańskich, izraelskich oraz rosyjskojęzycznych. Ich obszary działania są bardzo niejednorodne – od handlu ludźmi do przestępczości gospodarczej.

Podczas gdy przestępczość zorganizowana kontroluje kilka operacji związanych z oszustwami dotyczącymi podatku VAT, to jednak nie są one najważniejszymi podmiotami i nie kontrolują największej części nielegalnych zysków z tej kategorii.

Jedynym wyjątkiem były oszustwa związane z podatkiem VAT na rynku emisji dwutlenku węgla. Oszustwa te były bardzo znaczące i przyciągnęły nieuchronnie kilka zorganizowanych grup przestępczych, w szczególności połączenie francusko-izraelskie. To wydarzenie ujawniło siłę nowej fali przestępczości zorganizowanej.

Po roku 2010 władze francuskie zaczęły zdawać sobie sprawę, że oszustwa związane z podatkiem VAT stanowią poważny problem. Komisarz europejski Pierre Moscovici, znany polityk francuski, wielokrotnie podkreślał, że zwalczanie oszustw związanych z podatkiem VAT powinno być europejskim priorytetem.

Jakiego rodzaju oszustwa związane z podatkiem VAT są obecnie bardziej powszechne: czy chodzi o wyłudzanie zwrotów z tytułu sfingowanego eksportu, czy też może jest to wprowadzanie towarów do obrotu w przykładowym kraju z wykorzystaniem znikających podatników i nieodprowadzanie VAT-u należnego do budżetu? Czy istnieją jakieś dane w tym temacie?

Internetowe platformy takie jak Amazon i Alibaba, są wykorzystywane do oszustw związanych z podatkiem VAT. Temat jest złożony i wymaga dużej ostrożności podczas jego omawiania. Właściciele platform nie popełniają oszustw bezpośrednio, ale firmy zarejestrowane jako handlowcy na tych platformach w wielu przypadkach unikają odprowadzania podatku VAT. Ten rodzaj oszustw w zakresie podatku VAT nazywany jest pozawspólnotowym oszustwem z udziałem znikającego podatnika (Missing Trader Extra-Community Fraud, MTEC) i stanowi coraz większe zagrożenie w kontekście globalizacji handlu. Oszustwo znikającego podatnika poza Wspólnotą (Missing Trader Extra-Community Fraud, MTEC) jest odmianą oszustwa MTIC, gdy dostawca towarów znajduje się poza Unią Europejską. Oszustwo to dobrze sprawdza się w przypadku usług i produktów cyfrowych. Rozwój rynków internetowych pokazał, że oszustwo MTEC może wystąpić również w przypadku towarów fizycznych. Wraz ze wzrostem światowej wymiany handlowej rozwój oszustw MTEC może stać się rzeczywistym zagrożeniem, a zrozumienie jego specyfiki staje się coraz bardziej powszechne oraz kluczowe zarówno dla śledczych, jak i służb celnych.

Co do kolejnej części pytania, to istnieją dane na temat transakcji w Amazonii i Alibabie, ale nie są one publicznie dostępne.

Czy mógłbyś opisać jakiś nowy i interesujący schemat oszustwa w zakresie podatku VAT, z którym ostatnio się zetknąłeś?

Wprowadzanie w błąd co do rodzaju produktu nie jest nowym oszustwem, ale uważam, że w przewidywalnej przyszłości, przy większej liczbie kontroli zwrotów podatku VAT, będzie to coraz częstsze.

System podatku VAT ma w większości krajów różne stawki dla różnych rodzajów produktów. Niektóre towary i usługi korzystają z obniżonej stawki podatku VAT, a w niektórych przypadkach są wręcz zwolnione z VAT-u. Wprowadzanie w błąd co do rodzaju produktu polega na kupnie produktu o danej stawce VAT i zmianie marki / specyfikacji produktu w taki sposób, że stosuje się do niego inną stawkę VAT-u* (*dobrym przykładem z polskiego podwórka były oleje i zawyżanie stawek pobranego VAT-u z 5% na 23%). Z tej różnicy może zostać osiągnięty zysk, ponieważ teoretycznie nie powstaje zobowiązanie podatkowe poprzez wprowadzenie w błąd co do rodzaju produktu. Przeinaczenie rodzaju produktu* (*np. olej jadalny z 5% stawką VAT „magicznie” staje się olejem technicznym ze stawką 23% VAT) jest często przedstawiane przez oszusta jako proces produkcji lub transformacji, podczas gdy spółka kupująca surowce przekształca je w produkt końcowy, dla którego ma zastosowanie inna stawki podatku VAT. Mogą tutaj wystąpić dwa przypadki:

- Jeśli podatek VAT od błędnie zakwalifikowanego produktu jest wyższy niż właściwa stawka podatku VAT, zysk jest realizowany natychmiast po sprzedaży błędnie zakwalifikowanego produktu.

- Jeżeli podatek VAT od błędnie zakwalifikowanego produktu jest niższy niż właściwa stawka podatku VAT, to korzyść nie zostanie zrealizowana, a przedsiębiorca będzie domagał się zwrotu podatku VAT z urzędu skarbowego.

Jaki przypadek oszustw VAT-owkich był według Ciebie najlepiej zaplanowany? Czy możesz go opisać?

Najlepiej zorganizowane i zaplanowane były oszustwa w zakresie podatku VAT, które miały miejsce we Włoszech w latach 2000., a udział w nich brały duże firny telekomunikacyjne, takie jak FastWeb i Telecom Italia. Akcja ta dotyczyła ludzi i firm z ponad 20 krajów i spowodowała stratę dla włoskich podatników w wysokości 2,2 miliarda euro.

Oszustwo miało miejsce w latach 2003-2006 i zostało pomyślane jako oszustwo karuzelowe, z cechami zarówno MTIC, jak i MTEC (choć przez specjalistów jest uznawane jako MTIC). Włoskim prokuratorom udało się zidentyfikować osoby uczestniczące, ale także przedsiębiorstwa, konta bankowe i przelewy. Najważniejsze, że udało im się odtworzyć pełną strukturę oszustwa, w tym pocztę elektroniczną i komunikację między różnymi osobami uczestniczącymi w oszustwie.

Akta prokuratorskie operacji zwanej „Operazione phuncards-broker”, liczące ponad 1500 stron, stanowią bardzo bogatą informację i wskazują na głębokie konsekwencje oszustwa. Przedsięwzięcie przestępcze rozprzestrzeniło się na wiele jurysdykcji w Europie, Stanach Zjednoczonych, na Karaibach, w Ameryce Środkowej oraz w Rosji. Grupa ta miała powiązania zarówno na włoskiej scenie politycznej, jak i w zakresie przestępczości zorganizowanej, w tym z klanami kalabryjskimi („Ndrangheta”) oraz z grupą Emiglio-Romana („Banda de la Malignana”).

Oszustwo zostało zorganizowane wokół dwóch największych włoskich firm telekomunikacyjnych: Fastweb S.P.A.i Telecom Italia Sparkle, obie związane z włoskim potentatem Silvio Scaglia. Oszustwo miało dwa powiązane ze sobą mechanizmy:

– operacja „Phuncards”, która polegała na handlu kartami oferującymi dostęp do wysokiej jakości treści online dla dorosłych,

– operacja „Traffico Telefonico”, która dotyczyła transakcji z wykorzystaniem VoIP.

Czy Twoim zdaniem obecne czasy i pandemia koronawirusa sprzyjają oszustwom typu MTIC / MTEC, czy może jednak przestępcy mają utrudnione zadanie?

Obecna pandemia to dość podatny grunt dla oszustw pracujących z podatkiem VAT, zwłaszcza dla oszustwa MTEC. Wiele przedmiotów i towarów (tj. maski, respiratory, leki itp.) zostało przywiezionych z Chin do krajów europejskich. Wiele z tych transakcji dotyczyło firm – krzaków. We wczesnych stadiach pandemii, kiedy miał miejsce kryzys dostaw, w grę zaangażowały się krajowe i prywatne służby wywiadowcze, aby sprowadzić towar do swoich krajów. Okoliczności te połączyły wszystkie składniki w jeden przepis na masowe oszustwa podatkowe, nie mówiąc już o korupcji.

Dlaczego współcześni terroryści wybrali oszustwa VAT jako sposób na zarabianie pieniędzy?

Walka ze współczesnym terroryzmem lub też uber-terroryzmem polega głównie na wzmocnienia środków bezpieczeństwa. Ostatnie wydarzenia pokazują, że w rzeczywistości kluczową rolę odgrywają gospodarcze i finansowe aspekty terroryzmu. Jednak rządy i społeczeństwo wydają się być mało uwrażliwione na problemy związane z przestępczością gospodarczą, która wspiera terroryzm na całym świecie.

Terroryści rzekomo powiązani z ISIS i zaangażowani w krwawe ataki, stanowią jedynie mniejszość – coś w rodzaju wierzchołka góry lodowej. Segment mniej znany, ale bardziej znaczący, jest reprezentowany przez tych adeptów, którzy zbudowali w całej Europie oraz na całym świecie gospodarczy i finansowy szkielet wspierający przestępcze ataki. Ta kategoria terrorystów jest zaangażowana w przestępczość gospodarczą i posiada różne przedsiębiorstwa o wątpliwym charakterze.

Jeśli więc chodzi o przestępstwa finansowe, to oszustwa związane z podatkiem VAT wydają się być ulubionym narzędziem tych „terrorystów gospodarczych”. Opierają się one na sieci firm – krzaków, wykorzystujących pobłażliwość lub też nieudolność systemu podatkowego Unii Europejskiej.

Schematy przestępcze związane z podatkiem VAT są szczególnie łatwe do wdrożenia, wymagają stosunkowo niewielkiego finansowania początkowego i mogą być wykorzystywane na różnych rynkach i w różnych krajach. Produkty używane w karuzelach to przykładowo: elektronika, produkty żywnościowe i rolne, ale także towary lub usługi niematerialne, w tym emisje CO2, energia elektryczna, „pamięć w chmurze” lub Voice Over IP (VoIP).

Jeśli chodzi o specyfikę, to przestępcze schematy VAT są słabo wykrywalne, a dochodzenia w tego typu sprawach są zazwyczaj długie i skomplikowane. Również odzyskiwanie zdefraudowanych funduszy jest niemal iluzoryczne, a pieniądze są szybko ukrywane w meandrach rajów podatkowych i dzięki tzw. „shadow banking”* (*instytucje, które nie podlegają nadzorowi finansowemu).

Islamiści zajmujący się ekonomiczną stroną finansowania terroryzmu, są na ogół dyrektorami małych i średnich przedsiębiorstw, jednoosobowymi przedsiębiorcami lub handlowcami. Ich obroty biznesowe nie przekraczają kilku milionów dolarów, co czyni ich mniej widocznymi dla systemów bankowych, które koncentrują się na wykrywaniu dużych przepływów finansowych.

Wśród osób uchylających się od płacenia podatków, a mających powiązania z terrorystami, znajdują się osoby pochodzące z Azji lub Bliskiego Wschodu, albo mające powiązania z firmami z tych regionów. Cywilizacje azjatyckie i bliskowschodnie mają długą tradycję w handlu zagranicznym. Dla niektórych obywateli pochodzących z tych kultur zakładanie firm w kilku krajach i prowadzenie globalnej działalności gospodarczej jest zupełnie naturalne – można wręcz powiedzieć, że mają to we krwi.

Co ciekawe, oszuści podatkowi VAT organizują szkolenia dla początkujących adeptów oszustw podatkowych. Taki dopływ „nowej krwi” jest kluczowy, ponieważ wielu weteranów oszustw VAT-owskich zostało objętych zakazem sprawowania funkcji kierowniczych. Przestępcy mają rozbudowane „działy badań”, które analizują różne rynki i kraje pod kątem znalezienia korzystnych warunków do wdrożenia oszustwa. Co do obozów szkoleniowych, to są one organizowane w celach edukacyjnych oraz wymiany najlepszych praktyk i doświadczeń. Międzynarodowe grupy przestępcze i terrorystyczne krzyżują się na arenie oszustw związanych z podatkiem VAT, a w niektórych przypadkach współpracują ze sobą – nawet jeśli pochodzą z zupełnie rożnych miejsc czy krajów. Niektórzy ekstremistyczni przywódcy religijni wręcz zachęcają młodych adeptów do angażowania się w oszustwa związane z podatkiem VAT, motywując to koniecznością walki gospodarczej z wrogami swojej religii.

Warto też wiedzieć, że w niektórych religiach, takich jak islam, istnieją podatki religijne nakładane na przedsiębiorstwa. W opinii niektórych ekstremistycznych działaczy islamskich, VAT może być niezgodny z ich poglądem na religijny kodeks podatkowy. Na przykład podatek VAT może być sprzeczny z prawem szariatu, patrząc z punktu widzenia ekstremistów. Ekstremiści będą więc nakłaniać adeptów do „przenoszenia” VAT-u na inne podatki, które są zgodne z zasadami religijnymi. Dlatego niepłacenie podatku VAT i kierowanie środków na Zakat* jest realistycznym scenariuszem.

*Zakat zobowiązuje muzułmanów do płacenia dwóch i pół procenta swojego bogactwa, gdy przekroczy ono poziom minimalny dochodów, tzw. nisab, powyżej którego muzułmanin powinien płacić podatek religijny.

Jakie są Twoim zdaniem najskuteczniejsze metody walki z oszustwami związanymi z podatkiem VAT? Na czym powinny skupić się służby policyjne, aby skutecznie zwalczać tego typu przestępstwa?

Zwalczanie oszustw związanych z podatkiem VAT wymaga dobrej znajomości europejskiego systemu podatkowego oraz doskonałego doświadczenia w zakresie specyfiki działania przestępczości zorganizowanej.

W ciągu ostatniej dekady widzieliśmy kilkudziesięciu dziennikarzy próbujących pisać historie o oszustwach związanych z podatkiem VAT. Większość z nich nie ma żadnego doświadczenia w dziedzinie opodatkowania ani nie rozumie specyfiki przestępczego podziemia. Takim przykładem jest opublikowana w zeszłym roku historia „Grand Theft”. Dziennikarze stojący za tymi artykułami chcieli w bardzo krótkim czasie zamieścić jakąś sensacyjną historię, nie robiąc odpowiednich badań i nie posiadając odpowiednich umiejętności. Użyli więc informacji, które zdobyli z różnych źródeł, nie przetwarzając ich rzetelnie i dostarczając opinii publicznej coś, co nie do końca było prawdziwą wizją. Tego typu artykuły nie robią nic innego, jak tylko bagatelizują wagę oszustw związanych z podatkiem VAT w UE.

Seria „Grand Theft” dotyczyła sprawy Castor Energy, która wywołała wiele zamieszania w Polsce. W oszustwie wziął udział Tauron – renomowana polska firma z branży energetycznej, która została zamieszana w wyłudzenie dużych sum pieniędzy z polskiego budżetu. W schemacie uczestniczyły grupy obywateli Danii, którzy założyli spółki w kilku krajach – w Danii, Wielkiej Brytanii, Czechach i Włoszech.

W przeszłości Dania zatrzymała kilka siatek oszustów nielegalnie zarabiających na podatku VAT. Szczególnie interesująca była grupa wokół Q-transport i Niaza Ahmeda. Tam przestępczy schemat VAT-owski służyły do finansowaniu terroryzmu. Sprawa została dobrze udokumentowana przez Bo Elkajera, renomowanego duńskiego dziennikarza.

Skrupulatnie zbadaliśmy tę sprawę przy użyciu naszej platformy Wunderschild i stwierdziliśmy, że te dwa fałszywe schematy są ze sobą powiązane. Gunther Skarin pracował jako dyrektor w firmie założonej w Danii (Maha Telecom), która ma powiązania z Niazem Ahmedem. Niaz Ahmed i Hasnat Siddique Ahmed (dyrektor w Maha Telecom) mieli kilka przedsiębiorstw działających w Wielkiej Brytanii i Danii.

Istnieje coraz więcej dowodów na istnienie globalnej, międzynarodowej „mafii VAT”. Obecnie w wielu krajach europejskich funkcjonuje tzw. policja gospodarcza, ale to właśnie policja kryminalna zajmuje się na ogół przestępczością zorganizowaną. Tym samym ten modus-operandi pozostawia luki i niezbadane terytoria, na których działają oszuści. Egzekwowanie prawa powinno więc nieść za sobą postrzeganie przestępczości jako zjawisko holistyczne, a nie oddzielne przypadki.

Nowoczesne narzędzia analityczne i sztuczna inteligencja (AI) są uznawane przez wielu specjalistów za najbardziej efektywne rozwiązania w walce z oszustwami karuzelowymi. Jaka jest Twoja opinia na ten temat?

Istnieje globalna tendencja do używania lub zapowiadania użycia AI we wszystkich dziedzinach życia. Zwalczanie przestępstw finansowych nie stanowi tutaj wyjątku. Zarówno narzędzia analityczne, jak i AI wymagają znaczących zbiorów danych. Obecnie dostępność danych dla osób prowadzących śledztwa jest bardzo ograniczona, a w celu zebrania odpowiednich informacji należy ich szukać w różnych źródłach. Ponadto, gdy informacje są w innym języku i gdzie występują różne alfabety, dopasowanie nazwisk, firm i miejsc jest prawdziwym wyzwaniem. Dlatego też przed zastosowaniem AI istnieje wiele problemów technicznych, które należy rozwiązać. Narzędzia analityczne i sztuczna inteligencja mogą dostarczyć tak dobre wyniki, jak dobrze znają swój fach osoby, które zbudowały te narzędzia. Doskonałe zrozumienie oszustw związanych z podatkiem VAT i przestępstw finansowych jest ogólnie rzecz biorąc niezbędne do stworzenia skutecznych narzędzi.

W Schwarzthal Tech opracowujemy zestaw narzędzi wykorzystujących AI do badania przestępstw finansowych, a zwłaszcza uchylania się od płacenia podatków. Naszym kręgosłupem jest jezioro danych (data lake), które podlega ciągłej ewolucji i zawiera dane z różnych źródeł. Nasza platforma (Wunderschild) dokonuje wielojęzycznego dopasowania nazwisk, przetwarza informacje w różnych językach (angielski, francuski, rosyjski, kazah), analizuje sieci osób i firm oraz ocenia ryzyko popełniania przestępstw finansowych.

Nasza platforma (Wunderschild) wprowadza zmianę paradygmatu poprzez zastąpienie statycznej i jedno-wymiarowej koncepcji Know Your Client (KYC) dynamiczną, wielowymiarową i przyszłościową koncepcją „Know Your Network” (KYN).

Środowisko Wunderschild proponuje skuteczny zestaw innowacyjnych technik, które mają pomóc śledczym i specjalistom ds. zgodności. Nasze algorytmy łączą dane z różnych źródeł, przetwarzają informacje w różnych językach, analizują sieci osób i firm oraz oceniają ryzyko przestępstw finansowych.

TNA (Transaction Network Analysis) zmniejszyła podobno liczbę karuzel w Belgii o ponad 90%. Obecnie rozwiązanie to ma zostać wdrożone również w innych krajach Unii Europejskiej. Jaka jest Twoja opinia na temat jego skuteczności?

Belgia zgłosiła spadek liczby oszustw karuzelowych w wyniku TNA. Wynik ten należy interpretować z pewną dozą sceptycyzmu. W karuzele zaangażowane są bowiem przedsiębiorstwa z kilku krajów. Tak więc chociaż spadek strat ponoszonych przez belgijskich podatników może być słuszny, nie jest pewne, czy to samo dotyczy ogólnej liczby przedsiębiorstw zaangażowanych jako bufory w tych karuzelach w całej Europie.

Czy uważasz, że wprowadzenie docelowego systemu podatku VAT w Unii Europejskiej wyeliminuje oszustwa?

Wprowadzenie docelowego systemu VAT ograniczy oszustwa w zakresie tego podatku, ale nie wyeliminuje ich całkowicie. Oszustwa związane z podatkiem VAT mają wiele kształtów i form, a w większości przypadków wykorzystują różnice w opodatkowaniu między państwami członkowskimi UE. Tak więc wdrożenie docelowego systemu podatku VAT nadal pozostawi pewne luki, a oszuści nie będą tracić czasu i dalej będą czerpać finansowe korzyści. Co więcej, oszustwa związane z podatkiem VAT są przestępstwem europejskim, ale UE nie ma środków prawnych ani zaplecza, aby prowadzić dochodzenia i ścigać przestępstwa, które mają miejsce na szczeblu międzynarodowym. Nie istnieje żaden europejski odpowiednik FBI w Brukseli.

Jakimi projektami związanymi z oszustami VAT zajmujecie się na co dzień? Czy możesz nam coś o nich powiedzieć?

Nasza praca obejmuje przestępstwa finansowe, jak również różne dochodzenia, w tym zmowę w wyborach w USA w 2016 roku. Sprawy dotyczące oszustw związanych z podatkiem VAT, którymi się zajmujemy, obejmują takie rynki, jak: telekomunikacja, elektronika, żywność, itp. MTEC jest rodzajem oszustwa związanego z podatkiem VAT, które wciąż pozostaje poza zasięgiem prokuratury. Drop-shipping staje się modnym biznesem, zwłaszcza wśród osób pracujących na własny rachunek. Kupują one towary od chińskich dostawców i odsprzedają je w Europie klientom końcowym. Obie transakcje nie zawierają podatku VAT. Gdy obroty takich przedsiębiorstw są ogromne, kwota przywłaszczonego podatku VAT jest znaczna.

Zdjęcie ilustrujące wpis jest poglądowe! Osoby, rzeczy lub sytuacje przedstawione na zdjęciu NIE mają bezpośredniego związku z treścią niniejszego wpisu!