Obowiązkowy split payment na elektronikę od września 2019 – co to może oznaczać?

A więc stało się – rząd kasuje odwrócony VAT na telefony i zamiast tego wprowadza obowiązkowy split payment. Co ta zmiana może oznaczać…? Bardzo wiele. ⬇️

Zacznijmy od interesujących faktów:

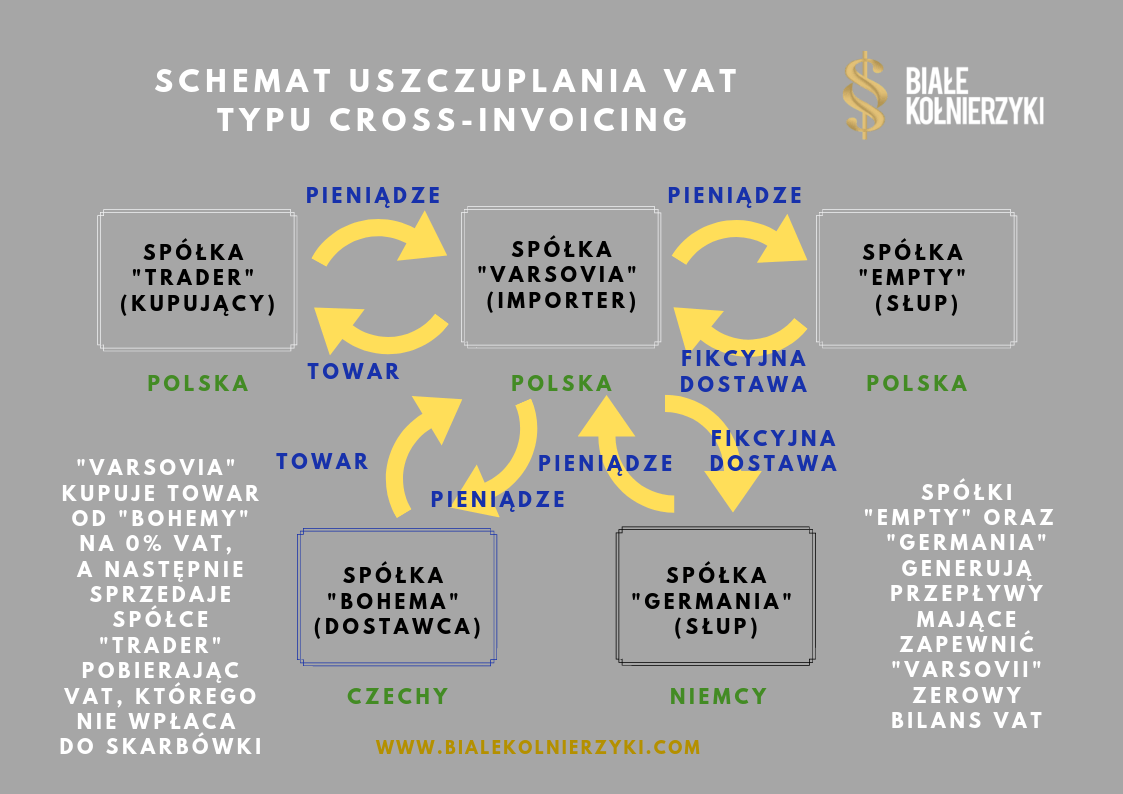

Do dnia 1 lipca 2015 roku (wtedy to rząd PO wprowadził odwrócony VAT na elektronikę) Polska była czołowym eksporterem telefonów na zasadach WDT – sprzedawano ich w ten sposób nawet 1 milion sztuk miesięcznie, ogromna część pochodziła z karuzel. Blisko 100% tych transakcji karuzelowych było w Euro i przyniosły one miliardowe straty skarbowi państwa. Schemat był w gruncie rzeczy bardzo prosty i już kiedyś go opisywałem (cały wpis tutaj), a teraz wklejam fragment:

Otóż wbrew temu, co można było często przeczytać i usłyszeć w mediach, wysokiej klasy VAT-owcy wcale nie występowali i nie występują o zwroty podatku na podstawie fikcyjnych faktur, może poza nielicznymi wyjątkami! Oni obracali (i obracają) towarem sprzedając go taniej od uczciwie działającej konkurencji, a zysk stanowi nieodprowadzony podatek VAT pomniejszony o koszty takiej działalności. “Lewy” towar był przepuszczany przez wielkie spółki giełdowe, sieci wielkopowierzchniowe, a nawet spółki skarbu państwa (oczywiście zwykle bez świadomości zarządów czy osób odpowiedzialnych za dokonywanie zakupów). Podmioty te kompensowały VAT, który powinny odprowadzić z realnie prowadzonej działalności z VAT-em odliczanym z faktur opartych na karuzelach VAT-owskich. Nikt nie występował o zwrot podatku, bo pilnowano, aby nie przekraczać limitu VAT-u do odliczenia, aby aparat skarbowy nie wszczynał kontroli.

No i teraz, po wprowadzeniu zmian, wracamy do punktu wyjścia – a może być nawet gorzej…

Kiedyś VAT-owcy obracali w karuzelach kilkunastoma milionami telefonów rocznie – przykładowo raport Związku Importerów i Producentów Sprzętu Elektrycznego i Elektronicznego (ZIPSEE) mówi, że tylko w 2013 roku na samych tylko telefonach komórkowych budżet państwa stracił netto blisko 2 miliardy PLN, które zostały w rękach oszustów. A teraz, po wejściu w życie zmian…? Cóż, przy dzisiejszym potencjale może to być nawet kilkadziesiąt milionów sztuk = straty będą jeszcze większe. Raz, że przestępcy mają więcej pieniędzy na inwestycje, dwa dysponują praktycznym doświadczeniem zdobytym w naszym kraju, a trzy sam rynek nieco się rozrósł dając jeszcze większe możliwości. Kiedyś ten sam telefon mógł być eksportowany z Polski 8 – 10 razy, a teraz… Teraz może to być i 20 razy. Jak to…? A tak to, że jeśli split payment nie obejmie transakcji w Euro (a do tej pory nie obejmował), to pozostanie całkowicie neutralny dla karuzel, które dzięki niemu będą mogły znów się kręcić. Tutaj jest klucz, choć nikt specjalnie o tym nie pisze.

Banki też zyskają na dodatkowych rachunkach na potrzeby VAT, a co ciekawsze rządzący tłumaczą, że obsługa split payment w walutach obcych generowałaby zbyt dużo problemów dla bankowców. Ok, możliwe, że problemy by były, ale za to pozostaje luka, przez którą będzie mógł wypływać VAT = straci budżet państwa. Istnieje bowiem poważne zagrożenie, że międzynarodowe grupy powrócą do Polski i będą znów kręcić interesy w olbrzymiej skali, ale dodatkowo jeszcze nasi rodzimi VAT-owcy, wyposażeni w odpowiednie fundusze i wiedzę, będą mogli pokazać co potrafią! Jestem bardzo, ale to bardzo ciekaw, jak to będzie wyglądać – i okaże się to wkrótce po wprowadzeniu zmian w życie. A, byłbym zapomniał – oczywiście stracą też normalni przedsiębiorcy, dla których split payment będzie kolejnym utrudnieniem.

Jak wygląda sytuacja ze split payment w innych krajach Unii Europejskiej?

Zauważmy też, że jakoś tak dziwnym trafem ani w Niemczech ani w UK (kraje, które miały ogromne problemy z „elektronicznymi” VAT-owcami) nie ma split payment na elektronikę – tylko odwrócony VAT, bo według tamtejszych analityków to był najlepszy bat na międzynarodowe grupy przestępcze. W ogóle jakoś tak też nikt poza Polską nie stosuje split payment na szerszą skalę – jedynie Włosi przy zamówieniach publicznych, Holendrzy przy niektórych rozliczeniach, Czesi (nieobowiązkowy) oraz oczywiście Rumunia. Tyle, że ta ostatnia w 2019 roku dostała „czerwoną kartkę” od Komisji Europejskiej i wygląda na to, że będzie musiała sobie poszukać innego rozwiązania ograniczającego nieprawidłowości podatkowe (a te były spore – do niedawna luka VAT w tym kraju wynosiła bowiem ok. 35%).

Po co więc MF wprowadza u nas obowiązkowy split payment w elektronice…? Oficjalne stanowisko jest takie, że odwrócona płatność okazała się nieskuteczna, gdyż:

„Telefony komórkowe są towarem dość łatwo zbywalnym, zatem nie ma problemu dla takiego podmiotu, żeby sprzedać je detalicznie np. za pośrednictwem platform internetowych, w szarej strefie, uzyskując dużą przewagę konkurencyjną nad podmiotami, które rozliczają VAT od takich dostaw.”

No i czym my tutaj mówimy?! Ile telefonów można sprzedać bez faktury na Allegro i tym podobnych miejscach? Tysiąc, dwa tysiące, czy może kilkaset sztuk…? Ok, niechby nawet +- 20 tys. sztuk miesięcznie (suma dla wszystkich sprzedawców). To są jakieś śmieszne ilości w porównaniu ze skalą działania międzynarodowych grup VAT-owskich i mogą one generować jakiś nikły % luki VAT, nie więcej.

Podsumowując

Split payment na elektronikę nieobejmujący transakcji w Euro może okazać się pięknym prezentem dla grup przestępczych. I jeśli ktoś myśli, że VAT-owców pomogą wyłapać takie narzędzia, jak np. JPK_VAT, to odpowiem tylko, że nie ma w nim ani waluty, w jakiej dokonywana jest sprzedaż (przelicza się na złotówki), ani terminu płatności – a warto wiedzieć, że znakiem rozpoznawczym „elektronicznych” VAT-owców były właśnie bardzo krótkie terminy płatności 1 – 3 dni i to min. po tym można ich było zidentyfikować. Na STIR niespecjalnie bym liczył, ale to temat na inny wpis. Na osobny wpis nadaje się też to, że firmy, które niegdyś kupowały telefony z karuzel za miliardy PLN, na ogół nie miały kontroli podatkowych (może poza jakimiś sporadycznymi), a za to miały w zarządach kolegów wysoko postawionych polityków. To tyle na dziś, a do tematu jeszcze wrócę (a przynajmniej mam taki zamiar, bo różnie to w życiu bywa). ????

Zdjęcie ilustrujące wpis jest poglądowe! Osoby, rzeczy lub sytuacje przedstawione na zdjęciu NIE mają bezpośredniego związku z treścią niniejszego wpisu!