Jak w ciągu tygodnia zlikwidować ok. 80% przestępczości VAT-owskiej w Polsce

Proste rozwiązania są często najlepsze – również jeśli chodzi o podatki i walkę z nieprawidłowościami na tym polu. Niestety, nie wszyscy to rozumieją – a jeśli już nawet zrozumieją, to nie zawsze chcą wcielić dane rozwiązanie w życie. Powody takiej bierności bywają różne i nie będę się dziś nad nimi pochylał, za to zaprezentuję pewien niezwykle ciekawy projekt, który swego czasu miał teoretycznie możliwość „pozamiatać” zdecydowaną większość mafii VAT-owskich w Polsce. No właśnie, miał…

Operacja VAT-owcy* – krótkie wprowadzenie

(*nazwa operacji została zmieniona – prawdziwy kryptonim zostanie ujawniony w odpowiednim czasie)

W 2016 roku, ponad rok przed uruchomieniem JPK_VAT dla wszystkich przedsiębiorców, na biurka bardzo wysoko postawionych osób w Ministerstwie Finansów i CBA trafił projekt autorstwa kogoś, kto przez wiele lat stykał się praktycznie codziennie ze zjawiskiem przestępczości VAT-owskiej. Autor projektu nie był osobą przypadkową – poza prowadzeniem interesów w wielomilionowej skali, pełnił także funkcję tajnego konsultanta ds. zwalczania nieprawidłowości w VAT, służąc swą specjalistyczną wiedzą na temat faktycznych metod działania przestępców podatkowych (szczególnie w branży handlu elektroniką). Zebrane dane poddał analizie i udało się z tego wyodrębnić tzw. czerwoną lampkę – oto i ona:

W branży elektroniki większość z firm należących do tzw. mafii VAT-owskiej handlowała wyłącznie w oparciu o niezwykle krótkie terminy płatności, które wynosiły od 1 do 3 dni.

Tylko tyle i aż tyle. Sytuacja w tamtych czasach wyglądała tak, że wszystkie oferty na telefony z karuzel VAT-owskich miały termin płatności 1 – 3 dni, a oferty na towar, gdzie nikt nie gubił VAT-u, miały zwykle termin 28 dni. Tak było przez lata. Taka prawidłowość była całkowicie uzasadniona – po prostu im więcej razy przestępcy obrócili posiadanymi środkami w danym okresie czasu, tym więcej byli w stanie zarobić. Optymalnie byłoby zrobić 2 obroty w ciągu 1 tygodnia, w praktyce jednak częściej udawało się osiągnąć 1 obrót. Do tego szybki obrót = mniejsze zagrożenie. Jest bowiem oczywiste, że ryzyko wyłożenia środków finansowych na 28 dni w spółkę-słup jest nieporównywalnie większe, niż na 1 dzień. W praktyce przy 1-dniowym terminie można ryzykować 200 000 Euro przy obrocie miesięcznym rzędu 1,6 mln Euro (zakładając, że robimy w tym czasie 8 transakcji). No a przy terminie 28 dni trzeba już ryzykować 1,6 mln Euro – różnica jest więc bardzo istotna. Załóżmy teraz, że mamy 100 milionów Euro, dzięki którym jesteśmy w stanie wyciągnąć ok. 11% zysku na jednej transakcji „przewalenia” VAT-u (mniej więcej taki właśnie % czystego profitu mogły osiągnąć firmy w łańcuchu dostaw). Tak więc działając na ultrakrótkich terminach płatności 1 – 3 dni, robimy przykładowo 5 obrotów w miesiącu = mamy 5 x 11% od zainwestowanego kapitału. A gdybyśmy operowali na standardowych terminach płatności 14 – 28 dni, to udałoby się nam osiągnąć miesięczny zysk 1 lub 2 x 11% od zainwestowanego kapitału. Proste i widać różnicę? Raczej tak.

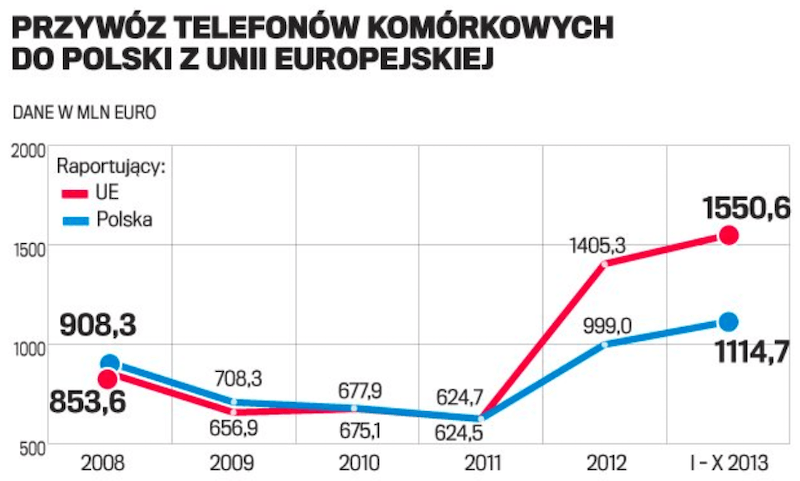

Wykres prezentujący skokowy wzrost handlu smartfonami w Polsce w 2011 roku. Źródło: EUROSTAT

Zwroty VAT-u? Zapomnij!

W tym właśnie momencie trzeba też wyjaśnić pewną kwestię, kluczową wręcz dla zrozumienia istoty zjawiska. Otóż wbrew temu, co można było często przeczytać i usłyszeć w mediach, wysokiej klasy VAT-owcy wcale nie występowali i nie występują o zwroty podatku na podstawie fikcyjnych faktur, może poza nielicznymi wyjątkami! Oni obracali (i obracają) towarem sprzedając go taniej od uczciwie działającej konkurencji, a zysk stanowi nieodprowadzony podatek VAT pomniejszony o koszty takiej działalności. „Lewy” towar był przepuszczany przez wielkie spółki giełdowe, sieci wielkopowierzchniowe, a nawet spółki skarbu państwa (oczywiście zwykle bez świadomości zarządów czy osób odpowiedzialnych za dokonywanie zakupów). Podmioty te kompensowały VAT, który powinny odprowadzić z realnie prowadzonej działalności z VAT-em odliczanym z faktur opartych na karuzelach VAT-owskich. Nikt nie występował o zwrot podatku, bo pilnowano, aby nie przekraczać limitu VAT-u do odliczenia, aby aparat skarbowy nie wszczynał kontroli.

Operacja VAT-owcy

Skoro wprowadzenie mamy już za sobą, to pora teraz przejść do sedna, czyli opisu założeń całej Operacji VAT-owcy, z podziałem na poszczególne etapy. Wielu Czytelników zapewne zdziwi prostota tego rozwiązania (o czym wspomniałem na początku), co jest ogromną zaletą w polskich warunkach, ponieważ nie byłoby tutaj konieczności angażowania ogromnych środków, czy też implementowania skomplikowanych rozwiązań informatycznych.

Etap pierwszy: namierzenie celów

Tego samego dnia do firm w całej Polsce, które mają obroty z deklaracji podatkowej za poprzedni miesiąc przekraczające 5 mln PLN, wpadają funkcjonariusze US – tylko na czynności kontrolne. Proszą o zestawienie faktur zakupów krajowych z VAT z poprzedniego miesiąca o wartości powyżej 100 tys. PLN – w zasadzie wystarczyłby rejestr elektroniczny z terminem płatności. Funkcjonariuszy interesują tylko i wyłącznie faktury z terminami płatności poniżej 15 dni. Wbrew pozorom takich faktur na wielkie kwoty z kilkudniowym terminem płatności nawet spółki z miliardowymi obrotami miały stosunkowo mało, więc ich wyselekcjonowanie nie byłoby większym problemem. Do centrali natychmiast wysyłane są NIP-y z takich faktur, a do namierzonych w ten sposób „celów” wpadają kontrole skarbowe oparte na takiej samej procedurze. Operacja jest powtarzana w stosunku do kolejnych podmiotów i tak dalej. Zgodnie z obliczeniami działania te powinny zakończyć się w ciągu 7 dni w skali całego kraju (oczywiście trzeba byłoby zapewnić adekwatne zasoby ludzkie jeszcze przed rozpoczęciem akcji, a nie improwizować w jej trakcie).

Etap drugi: blokowanie celów

Plan operacji zakładał, że efektywna skala dotarcia do „słupa” pojawi się już w 3 – 5 firmie, co jest zresztą oparte na doświadczeniach skarbówki z tzw. kontroli krzyżowych. Przy tak prostej akcji byłoby to możliwe w ciągu wspomnianego tygodnia. Po dotarciu do „słupa” jego konta bankowe zostają zablokowane, podobnie jak konta firmy kupującej bezpośrednio od takiego podmiotu. Oczywiście można sobie przy tym spokojnie poczekać, aż na konta słupa będą wpływać nowe środki – będzie więcej do zajmowania. Zwolnione siły funkcjonariuszy mogą teraz pomóc w kontrolach z tzw. dłuższą drogą i możliwie szybko zakończyć cały proces. Takiego „słupa” można zresztą bardzo łatwo wytypować, ponieważ przelewa środki za granicę (w przeciwieństwie do pozostałych uczestników łańcucha) oraz po prostu fizycznie go „nie ma” – nie można się z nim skontaktować, gdyż nie prowadzi on rzeczywistej działalności gospodarczej.

Etap trzeci: prewencja

Po wynikach takiej kontroli i odsianiu „słupów” należy wprowadzić szybką ścieżkę legislacyjną lub po prostu comiesięczną kontrolę dla firm „zamieszanych” w podobny łańcuch, czyli np. kupujących jako pierwsze od „słupa”. Przepis był tutaj prosty: wszystkie firmy „zamieszane” w łańcuch na dalszym etapie obrotu gospodarczego muszą co miesiąc raportować na konkretnego maila transakcje zakupu krajowego powyżej 100 tys. PLN z terminem płatności krótszym niż 28 dni – coś na zasadzie uproszczonego pliku kontrolnego. Niedopełnienie tego obowiązku byłoby obarczone bardzo poważnymi sankcjami.

Zakładane rezultaty operacji

Podstawą sukcesu byłaby w tym przypadku zasada, aby uderzyć w 90% problemu zorganizowanej przestępczości VAT-owskiej jak najmniejszym nakładem sił. Należy też dodać, że krótki termin płatności nie miałby tutaj pełnić funkcji dowodu, lecz byłby praktycznym wskaźnikiem dla kontrolujących. W każdym razie w branży handlu elektroniką takie rozwiązanie powinno mieć skuteczność wskazywania „słupów” bliską 100% (mowa o czasach przed wprowadzeniem odwróconego VAT-u w tej branży). Trudno bowiem uznać za przypadek fakt, że w pewnych latach miliardowe obroty smartfonami iPhone odbywały się na 1 – 3 dniowych terminach płatności i zawsze na wcześniejszym etapie ktoś gubił VAT, a jak wynika z kontroli krzyżowych, faktury z 28-dniowym terminem płatności na wcześniejszych etapach obrotu gospodarczego nie zawierały „słupa”.

Zgodnie z założeniami ok. 80% szarej strefy podatkowej poniosłoby tak dotkliwe straty w związku z Operacją VAT-owcy, że trudno by jej było odbudować swój potencjał. Oczywiście przestępcy staraliby się dostosować do kolejnych kontroli przeprowadzanych w oparciu o ten schemat, ale mieliby małe pole manewru. Prewencyjne raportowanie z kolei też odniosłoby odstraszający skutek i zdecydowana większość patologii zostałaby wyeliminowana. Skarb Państwa miałby więc do dyspozycji wiele dodatkowych miliardów PLN rocznie już w 2016r.

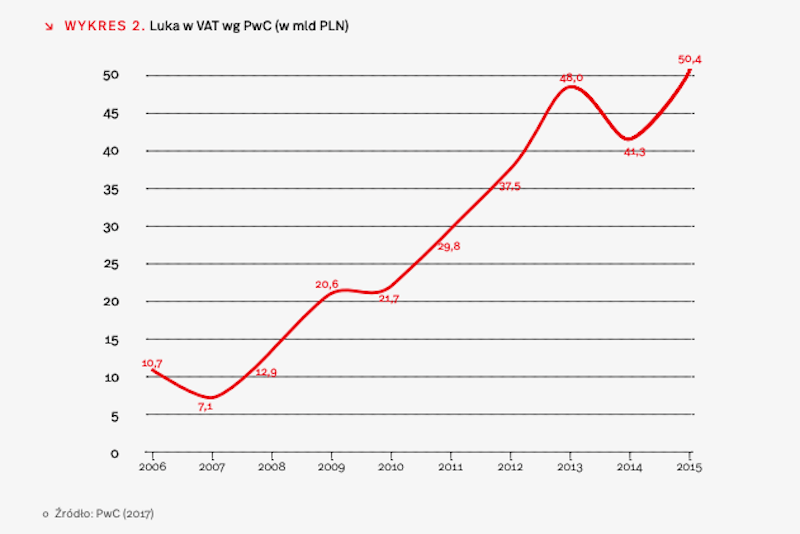

Szacunkowa luka VAT w Polsce w latach 2006 – 2015 według międzynarodowej firmy doradczej PwC.

Realia funkcjonowania aparatu skarbowego w Polsce w temacie VAT

Cały czas według danych Ministerstwa Finansów mamy kilkadziesiąt miliardów PLN strat rocznie w wyniku wyłudzeń podatku VAT – i to pomimo wprowadzenia JPK_VAT, Split Payment itp. rozwiązań! W dodatku wmawia się opinii publicznej, że wyłudzenia polegają na żądaniach zwrotów podatku VAT na podstawie fikcyjnych faktur (wystarczy chociażby podejrzeć modele karuzel prezentowane w Google). Takie rzeczy się zdarzają, owszem, ale kwotowo jest to niewielka część uszczupleń, gdyż już od jakichś 5 lat wiadomo, że praktycznie każdy, kto żąda zwrotu VAT-u, ma u siebie kontrolę. Wygląda wiec na to, że aparat skarbowy cały czas toleruje zdecydowaną większość wyłudzeń albo też naprawdę nie potrafi sobie z tym poradzić – może dlatego, że skierowano urzędników na manowce…? Dodatkowy efekt takich działań to niszczenie uczciwych firm, które nie otrzymują zwrotów VAT-u – pomimo tego, że na żadnym etapie obrotu gospodarczego w Polsce nikt nie zgubił podatku! Dla wielu jest to po prostu zabójcze, a straty dla gospodarki z tego tytułu ciężko jest oszacować. Wspomniany już wyżej, wprowadzony w zeszłym roku Split Payment, przypadkiem (?) nie obejmuje transakcji w Euro. No i przypadkiem (?) kilkadziesiąt miliardów złotych obrotu w karuzelach VAT-owskich na telefonach komórkowych też było w Euro. Tak więc mali i średni przedsiębiorcy w sposób istotny tracą płynność finansową, a nie ma to wpływu na miliardowe wyłudzenia podatkowe. No chyba nie tak to powinno wyglądać…

Warto się jeszcze zastanowić, ile potrzeba środków, aby wyłudzić kilkadziesiąt miliardów VAT-u w skali roku. Obracając nawet dwa razy w tygodniu tymi samymi pieniędzmi, dochodzimy do kwoty minimum 2 miliardów PLN. Można więc spokojnie powiedzieć, że wyłudzeniami VAT-u nie zajmowali się amatorzy. Poza tym te środki finansowe przeszły w 100% przez system bankowy i tak naprawdę można było wykryć o wiele więcej nieprawidłowości, gdyby zastosowano chociażby pewne proste filtry na operacjach (akurat o tym napiszę kiedy indziej). Czy pracownicy Ministerstwa Finansów naprawdę nie potrafią sobie poradzić z problemem, który zaistniał od połowy 2011 roku, kiedy to miał miejsce drastyczny skok wyłudzeń z zastosowaniem zupełnie nowej metody? Ok, lata 2012 i 2013 można zrozumieć, bo wiadomo, że implementacja skutecznych rozwiązań musi potrwać (szczególnie w naszych realiach). Z kolei w latach 2014 i 2015 podejmowano już pierwsze, nieumiejętne próby walki z mafią VAT-owską. Jednak w 2016r można (i trzeba!) już było skasować w dużym stopniu wyłudzenia, bo ich mechanizmy były już poznane i dobrze rozpracowane! Czemu tego nie zrobiono…?

Krótkie podsumowanie

Wielu z Czytelników spyta zapewne: skoro ta Operacja VAT-owcy faktycznie była taka super i mogła wyeliminować dużą część mafii podatkowej w Polsce, to dlaczego nie wprowadzono jej w życie…? Powody są bardzo złożone. Sam plan został doskonale oceniony przez najwyższych funkcjonariuszy służb oraz ekspertów w temacie VAT-u i przymierzano się do jego realizacji. Jednak w pewnym momencie wyszły na jaw okoliczności, które spowodowały całą serię zdarzeń niczym z filmu sensacyjnego – i nie ma w tym ani odrobiny przesady. Zdaję sobie sprawę, że pozostawiam wielu Czytelników z pewnym niedosytem informacyjnym, ale spokojnie, wszystko w swoim czasie… Mam ogromną nadzieję, że dane mi będzie przedstawić Wam to wszystko szczegółowo i bez ogródek w mojej książce o VAT-owcach, gdyż z całą pewnością ta historia na to zasługuje.

Zdjęcie ilustrujące wpis jest poglądowe! Osoby, rzeczy lub sytuacje przedstawione na zdjęciu NIE mają bezpośredniego związku z treścią niniejszego wpisu!