Afera FOZZ – moje subiektywne spojrzenie na sprawę

Kilka dni temu mieliśmy 40-tą rocznicę wprowadzenia stanu wojennego – wydarzenia, które w opinii wielu osób zapoczątkowało na dobre upadek komunizmu w Polsce. A mnie przy okazji wzięło na małe wspominki dotyczące tamtych czasów – i tak sobie wspominałem, aż dotarłem do wydarzenia, które moim skromnym zdaniem mogło mieć znaczący wpływ na to, że żyjemy dziś w takim, a nie innym kraju. Konkretnie mowa o aferze FOZZ, czyli Funduszu Obsługi Zadłużenia Zagranicznego, zwanej – nie bez racji – „matką wszystkich afer”.

Część 1: Wprowadzenie

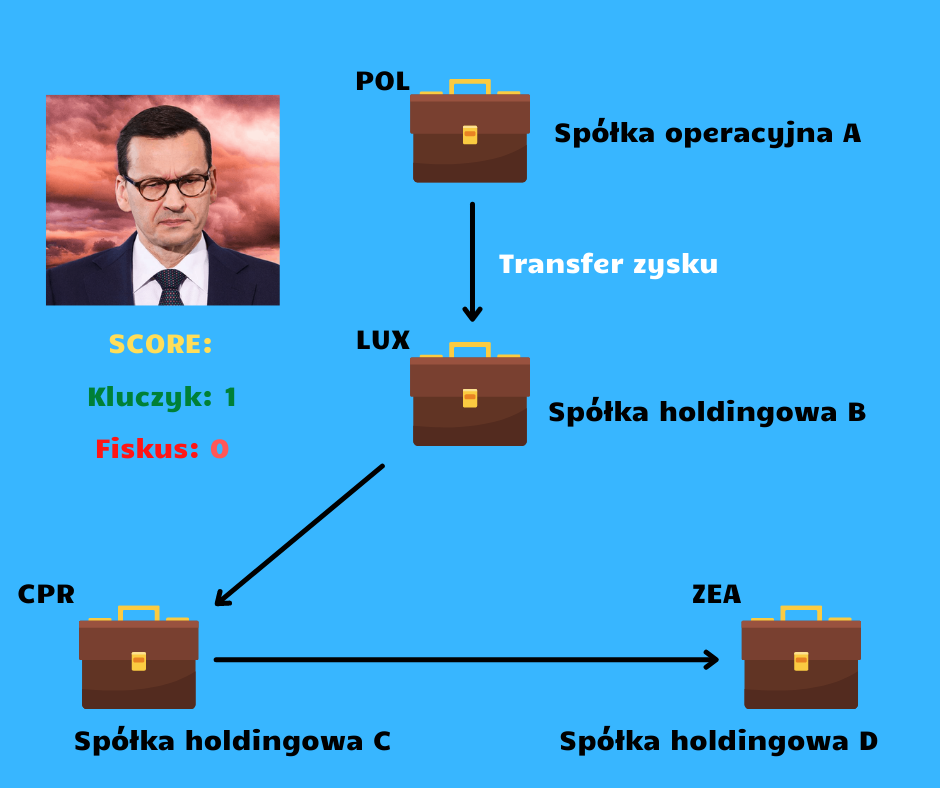

U schyłku lat 80. było już praktycznie pewne, że PRL zmierza w kierunku przepaści i że systemu gospodarki centralnie sterowanej nie da się dłużej utrzymać. Do tego pod koniec 1989 roku Polska była zadłużona na Zachodzie na równowartość blisko 41 miliardów USD. Wiarygodność płatnicza naszego kraju już wtedy była bardzo niska, więc długi PRL-owskie zaciągnięte u zagranicznych instytucji finansowych można było kupić na międzynarodowym rynku „w promocji”, czyli za 1/5 – 1/3 ich nominalnej wartości. Pojawił się więc pomysł, aby utworzyć specjalny Fundusz Obsługi Zadłużenia Zagranicznego, który niejawnie, czyli przez podstawione „słupy”, skupowałby zadłużenie Polski właśnie w takich promocyjnych cenach. W praktyce miało to wyglądać np. tak:

Polska ma 100 milionów USD długu w zachodnim banku A.

Fundusz Obsługi Zadłużenia Zagranicznego wpłaca 30 milionów USD na konto zagranicznego banku B, który specjalizuje się w międzynarodowym handlu długami.

Bank B (który otrzymał pieniądze z FOZZ) zwraca się następnie do banku A z ofertą odkupienia 100 – milionowego długu Polski za 30 milionów USD.

Bank A się zgadza, więc bank B kupuje polski dług, a następnie go umarza.

Rezultat

Polska miała 100 milionów USD długu w banku A, a de facto spłaciła go za 30 milionów USD (+ prowizja dla banku B), więc jest na plusie jakieś 70 milionów USD.

Jak widać był to prosty schemat – tyle, że w świetle prawa międzynarodowego nielegalny i wątpliwy moralnie, a jego wykrycie postawiłoby Polskę w nienajlepszym świetle. Jednak to dawało pretekst do utajnienia całej operacji, gdyż można było zasłaniać się właśnie tego typu kwestiami wizerunkowymi. Dlaczego tak, o tym za moment.

Jak wyglądał transfer środków

Pieniądze wpłacane z budżetu państwa do FOZZ przechodziły przez różne ścieżki transferu, czy też może bardziej „prania”. Trzeba jednak wiedzieć, że istotną rolę pełniły tutaj Centrale Handlu Zagranicznego, tzw. CHZ-ty. Były to przedsiębiorstwa państwowe, które posiadały przywilej handlu z podmiotami zagranicznymi za waluty wymienialne (np. marki niemieckie, franki czy dolary). Takich kluczowych przedsiębiorstw było kilkadziesiąt, a ja wspomnę tylko nazwy co poniektórych: Baltona, Universal, Pewex, Paged, Bumar, Hortex. Przedsiębiorstwa funkcjonujące jako CHZ te pełniły niezwykle ważną rolę dla polskiej gospodarki, a do tego dawały świetną przykrywkę do prowadzenia działalności wywiadowczej. Co za tym idzie chyba nikogo nie zdziwi, że były obsadzone ludźmi ze służb, wywiadu cywilnego oraz wojskowego.

Ok, zostawmy na razie wątek „ubeków” i idźmy dalej. Przykładowo część środków trafiła do polskiego przedsiębiorstwa handlu zagranicznego Universal jako pożyczki oraz udzielone gwarancje i poręczenia. Universal następnie zaciągał długi u zagranicznych podmiotów, które spłacał pieniędzmi otrzymanymi od FOZZ – stanowiło to „podkładkę” pod transfer pieniędzy za granicę. W innych przypadkach środki teoretycznie przeznaczone na wykup polskiego zadłużenia transferowano na konta zagranicznych spółek offshore lub zarejestrowanych w Europie Zachodniej oraz USA. Dziwnym zbiegiem okoliczności spółki te okazywały się potem niewypłacalne, co powodowało oczywiste straty dla Polski. Kolejny temat to pieniądze zdeponowane na zagranicznych kontach. Najwyższa Izba Kontroli tak opisuje procedurę rozliczeń FOZZ:

„W bardzo dużym skrócie przyjęta procedura rozliczeń wyglądała tak, że złotówki za wyroby eksportowane przez polskie podmioty gospodarcze były lokowane na kontach central handlu zagranicznego, a te teoretycznie mogły je zamieniać na dewizy i importować za nie materiały i towary z zagranicy. W związku jednak z tym, że dewiz ciągle brakowało, centrale handlu zagranicznego wpadły na pomysł, by pieniądze lokować za granicą na szyfrowanych kontach. W otwieraniu kont za granicą pomagał Grzegorz Żemek, czego nie krył w trakcie procesu sądowego. Z rozmowy, jaką przeprowadził z nim Tomasz Sekielski z tygodnika „Wprost” wynika, że w ten sposób na kontach zagranicznych central handlu zagranicznego znalazło się co najmniej 5 miliardów dol., a Żemek nie zaprzeczył też, że mogły to być sumy zdecydowanie większe.”

Michał Falzmann i wykrycie afery FOZZ

W październiku 1989 roku Michał Falzmann, ówczesny pracownik Izby Skarbowej w Warszawie, przeprowadzał kontrolę w Przedsiębiorstwie Handlu Zagranicznego Uniwersal. Stwierdził on wówczas, że z Polski wytransferowano za granicę co najmniej 1,25 miliarda USD, a po nitce do kłębka dotarł do powiązań na linii Uniwersal – FOZZ. Przełożeni Falzmanna ze skarbówki byli jednak „za ciency” na pchnięcie tej sprawy do przodu. Sam Falzmann jednak nie odpuścił i ponownie podszedł do tematu FOZZ – tym razem jednak już jako inspektor Najwyższej Izby Kontroli. Co jednak istotne, uruchomił lawinę, której nie dało się już zatrzymać, choć można powiedzieć, że cała sprawa nabrała rozpędu dopiero w lipcu 1990 roku, kiedy to Rada Nadzorcza zawiesiła w czynnościach dyrektora generalnego FOZZ Grzegorza Żemka oraz jego zastępczynię Janinę Chim. Falzmann tymczasem nie ustępował w swoich działaniach. Jego upór spowodował, że 14 czerwca 1991 roku doszło do spotkania, w którym uczestniczyli min. premier Krzysztof Bielecki, minister finansów Leszek Balcerowicz, prezes NIK Walerian Pańko oraz dyrektor NIK Anatol Lawina. Tym właśnie ludziom Falzmann przedstawił wtedy swoją wiedzę na temat afery.

Wkrótce po wspomnianym spotkaniu Michał Falzmann został jednak odsunięty od sprawy – oficjalny powód to „przekazanie wiedzy na temat afery FOZZ osobom spoza NIK”. Dwa dni później, czyli 18 lipca 1991 roku, Falzmann umiera będąc w wieku 38 lat. Przyczyną zgonu miał być zawał serca, spowodowany olbrzymim stresem oraz przemęczeniem. Jego śmierć nie zamknęła bynajmniej tematu, gdyż 8 października 1991 roku szef NIK Walerian Pańko miał przedstawić wyniki badań nad aferą FOZZ. Nie zdążył jednak tego zrobić, ponieważ dwa dni wcześniej zginął w wypadku samochodowym wraz z Januszem Zaporowskim, ówczesnym dyrektorem biura informacyjnego Kancelarii Sejmu. Co ciekawe, kierowca służbowego auta, którym podróżowali Pańko i Zaporowski, przeżył wypadek, lecz umarł kilka miesięcy później. Podobnie niedługo po wypadku umarli dwaj policjanci, którzy jako pierwsi pojawili się na miejscu zdarzenia – ich z kolei śmierć miała zastać w trakcie łowienia ryb… Tak czy inaczej taka seria zgonów jest aż do dziś pożywką dla różnych teorii i spekulacji.

Część 2: Wątpliwości

Zacznijmy od prostego pytania: jaki był prawdziwy sens działalności Funduszu Obsługi Zadłużenia Zagranicznego?

Oficjalnie działalność FOZZ miał zmierzać do redukowania zadłużenie Polski. Bardzo poważnym problemem były tutaj odsetki sięgające 10% rocznie. No i tutaj mamy pierwszy zgrzyt, gdyż zgodnie z ustaleniami NIK stosowany schemat wykupu długów nie zmniejszał obciążeń budżetu państwa z tytułu obsługi długu, budżet nadal bowiem był zobowiązany płacić odsetki od zakupionego długu.

Następne pytanie: czy oddający oficjalnie władzę komuniści byli naprawdę realnie zainteresowani rozwiązywaniem problemów, które przecież obciążałyby nie ich, lecz kolejne rządy?

Zwróćmy tutaj uwagę na timing całej operacji z FOZZ, który zaczął swoją działalność w oparciu o specjalną ustawę z lutego 1989 roku. Ktoś mógłby powiedzieć: no dobrze, ale przecież w 1989 roku upadła komuna, więc to już się działo za III RP, czyż nie? No tak jakby nie do końca… Zwłaszcza młodszym Czytelnikom i Czytelniczkom wypada przypomnieć, że wspomniane już wybory z 1989 roku były tylko częściowo wolne – PZPR miał wciąż dużą liczbę posłów w parlamencie, a prezydentem Polski w okresie od lipca 1989 do grudnia 1990 był generał Wojciech Jaruzelski. Oczywiście już wtedy było wiadome, że komuniści za długo nie pociągną politycznie, więc nie mieli już oni wiele do stracenia – natomiast do wygrania całkiem sporo. Jednak ta komuna wciąż jeszcze się trzymała, a co więcej na ważnych stanowiskach urzędniczych cały czas trwali ludzie z mianowania PZPR. W takich warunkach towarzysze raczej myśleli głównie o tym, jak się „ustawić” na kolejne lata, a nie nad tym, żeby zrobić coś dobrego dla Polski jako kraju. Tak nieco na marginesie dodam jeszcze, że tzw. opozycyjne partie polityczne w tamtym czasie były zajęte wewnętrznymi walkami o władzę oraz przygotowaniami do pierwszych w pełni wolnych wyborów parlamentarnych, które miały być przeprowadzone w 1991 roku. Cały ten zamęt i przekierowanie uwagi opinii publicznej na waśnie polityczne stanowiły idealne okoliczności do tego, aby wyprowadzić z Polski za granicę potężne pieniądze.

No i kolejne pytanie: czy taką operację wykupu długów rzeczywiście można byłoby utrzymać w tajemnicy przy szerokiej skali działania?

Tutaj również można mieć wątpliwości. Istniało bowiem realne prawdopodobieństwo, że zagraniczne instytucje finansowe zorientują się w tym, że nagle jakieś „słupy” masowo chcą wykupywać długi Polski. Wyobraźmy sobie bowiem sytuację, w której do zachodnich banków A, B i C zgłaszają się jakieś inne banki oraz podmioty z Seszeli, Panamy itp. (offshore), które za miliony dolarów chcą przejmować zadłużenie naszego kraju, zagrożonego zresztą bankructwem. Jaka mogłaby być motywacja takich podmiotów oraz banków specjalizujących się w wykupie długów, że wzięły na celownik akurat polskie długi? Co więcej, według niektórych źródeł schemat FOZZ pod koniec lat 80. nie był jakąś nowością – mieli go stosować już wcześniej dyktatorzy państw z Ameryki Południowej, dla których miał być to świetny pretekst do defraudacji państwowych pieniędzy. Jeśli tak rzeczywiście było, to doświadczeni bankowcy operujący przy obsłudze długów międzynarodowych znali już te mechanizmy i zapewne by je rozpoznali.

Idąc dalej, gdyby zagraniczne banki zorientowały się, że w krótkim czasie dostają dużo propozycji dotyczących wykupu długów Polski, to mogłyby podnieść ceny za takie papiery. Proste prawo: popyt idzie do góry a podaż stoi w miejscu, czyli można żądać więcej. Nie ma więc pewności, że rzeczywiście udałoby się przeprowadzić masowy wykup zadłużenia za ułamek jego nominalnej wartości. Zresztą to, że mieliśmy 41 miliardów dolarów zadłużenia, wcale nie oznaczało z automatu, że bez ukrytego wykupu przez FOZZ rzeczywiście musielibyśmy tyle spłacić! Przykładowo w 1991 roku Międzynarodowy Fundusz Walutowy pomógł nam w podpisaniu umowy oddłużeniowej z członkami tzw. Klubu Paryskiego, którą to umową „zbiliśmy” nasz dług o 50%, z około 33 na 16,5 miliarda USD. Podobna umowa pozwoliła też na zredukowanie naszego zadłużenia w bankach komercyjnych z Klubu Londyńskiego (również 50% umorzenia). Co prawda działo się to 2 lata po rozpoczęciu właściwej działalności FOZZ, ale już u schyłku PRL-u ówczesne władze musiały sobie zdawać sprawę z tego, że mają w ręku pewne atuty, aby negocjować z wierzycielami wysokość długu i uzyskać grube rabaty.

Co z tego wynika?

W prostej linii można więc zbudować teorię, że już momencie rozpoczęcia kluczowej działalności FOZZ, czyli w 1989 roku, jego oficjalny cel działania był tylko bajeczką propagandową bez realnych szans na przeprowadzenie na szerszą skalę. Ja zaryzykowałbym stwierdzenie, że po prostu musiał istnieć w papierach jakikolwiek wyglądający na realny powód transferu miliardów złotych za granicę Polski.

Część 3: Służby

Oficjalnie dyrektorem generalnym FOZZ w czasach afery był Grzegorz Żemek – człowiek partii i tajny współpracownik służb, które rekomendowały go na to stanowisko. Jego zastępczynią była Janina Chim, na temat której tak naprawdę niewiele wiadomo. Żemkowi doradzał również Dariusz Przywieczerski, późniejszy biznesmen notowany w 100 najbogatszych Polaków Wprost, członek PZPR do 1989 roku.

Fakt, że służby postawiły na czele FOZZ swojego człowieka, nie powinien specjalnie dziwić – w końcu przecież, jak pamiętamy, przedsiębiorstwa handlu zagranicznego w PRL były obstawione ludźmi bardziej lub mniej związanymi ze służbami. Pytanie jednak jaką rolę pełnił Żemek w tej całej układance FOZZ – czy bliżej mu było do króla, czy może raczej do pionka wystawionego na odstrzał?

Zacznijmy tutaj od przytoczenia słów Michała Falzmanna, który zgłębiał tę aferę:

„Przy tym systemie generowania szumu informacyjnego (setki, około 700 spółek uspołecznionych i dziesiątki tysięcy nieuspołecznionych w samej tylko Warszawie oraz setki tysięcy transakcji z kilkoma tysiącami odbiorców pieniędzy za granicą) nikt nie jest w stanie chałupniczymi metodami (głowa, długopis, papier i dwie szafy przepisów, które obowiązywały w ciągu minionych dwóch lat) dociec, ile miliardów dolarów wysłano, czyje to były pieniądze, komu, za co i po co je przekazywano?”

No i teraz pytanie: kto byłby w stanie zaplanować i skoordynować taką operację?

Tysiące odbiorów pieniędzy za granicą – czy to nie brzmi czasami jak opis siatki agentów? No trochę tak… Zresztą nawet na dzień dzisiejszy przeprowadzenie podobnej operacji nie byłoby łatwe do zorganizowania, a co dopiero 30 lat temu, bez systemów komputerowych wspomagających zarządzanie itp. Przykładowo dziś do prania pieniędzy pomiędzy setkami różnych podmiotów używa się niekiedy algorytmów planujących kolejne posunięcia finansowe (przelewy) np. pomiędzy poszczególnymi spółkami wchodzącymi w skład danego schematu. Będę stał na stanowisku, że wtedy takiej operacji mogły podołać tylko doskonale zorganizowane podmioty dysponujące odpowiednią kadrą, czyli np. właśnie służby, a nie sklecony naprędce twór w postaci FOZZ, który nawet nie miał jasnych procedur organizacyjnych.

Do myślenia daje również fakt totalnego chaosu w dokumentacji FOZZ oraz olbrzymie trudności związane z ustaleniem, dokąd część pieniądze tak naprawdę przepływała. Brak było jasno ustalonych zasad prowadzenia kont i transferów, brakowało istotnej dokumentacji, część umów była zawierana ustnie (!) i tak dalej. W połączeniu z setkami tysięcy transakcji do przeanalizowania dawało to układankę, którą niezwykle trudno było rozwiązać. Takie zacieranie śladów bywa zresztą wykorzystywane także przez różnego rodzaju służby wywiadowcze i to też nie powinno być jakimś specjalnym zaskoczeniem. Ze swojej strony dodam także, że „zaginięcia” dokumentacji były dość często spotykaną metodą zacierania śladów przez przestępców, np. w przypadku karuzel VAT.

Zresztą byłoby sporą naiwnością twierdzić, że taki Grzegorz Żemek wraz z kilkoma współpracownikami mógłby sobie ot tak „kręcić lody” na setki milionów dolarów, a nikt z ludzi służb, którymi wówczas były przepełnione przedsiębiorstwa handlu zagranicznego wykorzystywane do przestępczych operacji, by się tym faktem nie zainteresował i nikt nie chciałby swojej „działki”… Taka wersja byłaby nie do obrony w świetle tzw. doświadczenia życiowego trzeźwo myślącego śledczego, prokuratora czy sędziego. A jednak, niektóre media forsowały takie właśnie bajeczki, starając się zrzucić odpowiedzialność za całą aferę właśnie na Żemka i jego bliskich współpracowników. W mojej opinii obrażało to inteligencję przeciętnego odbiorcy, który choć trochę wgłębił się w sprawę, no ale cóż…

Na temat śmierci osób, które bezpośrednio (Falzmann, Pańko) lub pośrednio (policjanci obecni na miejscu wypadku, w którym zginął Pańko) miały jakąś styczność z aferą, ciężko się po latach sensownie wypowiedzieć. Ja wiem, że taki „seryjny zabójca” pięknie by się wpisywał w narrację na temat przeprowadzenia i nadzorowania tej operacji przez służby, ale dowodów na popełnienie morderstw nie ma (lub też inaczej – nie poznała ich opinia publiczna). Zresztą nie ma też pewności, czy na tym etapie usuwanie świadków wiele by zmieniło, skoro przestępstwa i tak dokonano, środki zostały wytransferowane poza zasięg polskiej prokuratury, a medialni aferzyści (Żemek & współpracownicy) zostali już w zasadzie wystawieni opinii publicznej na pożarcie.

Część 4: Pokłosie

Sprawa FOZZ trafiła na wokandę sądową dopiero w 1998 roku. Prokuratura wyliczyła, że w wyniku różnych machinacji Skarb Państwa stracił równowartość 334 milionów nowych złotych – tylko tyle udało się udowodnić. Wielu ekspertów twierdziło zaś, że straty w rzeczywistości szły w miliardy (sam Falzmann już w początkowym okresie pisał o kwocie 1,25 miliarda USD, a więc o kilku miliardach nowych złotych). Prawdziwa skala defraudacji pozostanie już zapewne tajemnicą na zawsze.

Żemek, Chim i Przywieczerski, przedstawiani w mediach jako główni sprawy afery, usłyszeli wyroki w 2005 roku. Żemek dostał 9 lat pozbawienia wolności za defraudację mienia publicznego, rok później zmniejszono mu wyrok do lat 8 + grzywna w śmiesznej wysokości kilku tysięcy złotych. Wyszedł na wolność przedterminowo. Janina Chim została skazana na 6 lat pozbawienia wolności, a biznesmen Dariusz Przywieczerski, kreowany na „mózg afery” dostał „aż” 3,5 roku. Do tego oczywiście wszystkich zobowiązano do zwrotu zdefraudowanych środków, w czego realność nie wierzył chyba nikt. Dla porządku dodam, że pieniędzy wytransferowanych z FOZZ nigdy nie odzyskano.

Co się stało z pieniędzmi z FOZZ?

To będzie chyba najsmutniejsza część tej historii. Szacując ostrożnie, ukradziono miliardy nowych złotych, które mogły w dużej części posłużyć do budowy tzw. nowych elit III RP. Za środki wywiezione za granicę można było np. opłacić czesne na najlepszych zachodnich uniwersytetach i ustawić kariery dzieciom funkcjonariuszy czy przydatnych polityków. Dzieci te mogły wrócić po latach do Polski i obejmować różne stanowiska państwowe. Można było korumpować polityków, a wręcz utrzymywać własne partie polityczne. Można było także kupować prywatyzowane przedsiębiorstwa państwowe za radykalnie zaniżone ceny, budując podwaliny pod imperia finansowe. Można wreszcie było budować i rozwijać własne biznesy – spójrzcie na nagłe fortuny biznesmenów z lat 90., które wyrosły teoretycznie z niczego. Magicy biznesu? Niekoniecznie. Wystarczyło np. zainwestować odpowiednie środki w sprzęt, a potem zgarnąć po układzie wielomilionowy kontrakt na remont państwowej rafinerii lub innego zakładu. Inna ścieżka wykorzystania pieniędzy to nielegalny handel paliwem (mafia paliwowa startowała jeszcze w latach 90.), przemyt spirytusu oraz karuzele VAT. Tak czy inaczej efekt był taki, że można było wykreować elitę, którą potem w mediach przedstawiano Polakom jako wzory do naśladowania, ludzi sukcesu. Oczywiście nie twierdzę, że każdy biznesmen z lat 90. to człowiek ustawiony przez FOZZ i że ta afera stoi za każdym przypadkiem nieprawidłowej prywatyzacji czy przestępczym schematem białych kołnierzyków – to byłoby zbytnim uproszczeniem i nadużyciem. Nie można jednak wykluczyć, że wielu osobom te pieniądze bardzo pomogły w karierach – i nie tylko o biznesmenach tutaj mowa.

Podsumowanie

Nikt nie oszacuje już dzisiaj, na ile afera FOZZ zblokowała nasz rozwój i na ile lepszym krajem byłaby dziś Polska, gdyby tej całej akcji nie było. Ktoś mógłby powiedzieć: eee tam, po 30 latach to i tak większość tych ludzi i tak już pewnie nie żyje, więc jaki to może mieć wpływ na dzisiejszą rzeczywistość? Ok, oni może i nie żyją, ale żyją ich dzieci, mające znajomości i duże pieniądze do dyspozycji. Nie żyją za to niestety takie osoby, jak Michał Falzmann (foto), przed którym chylę czoła za to, co zrobił i za odwagę oraz determinację, jakimi wykazał się próbując rozwikłać aferę FOZZ. Szkoda, wielka szkoda, że on i jemu podobni nie mieli zbyt wielu możliwości, aby w tamtych czasach gruntownie nam tę Polskę posprzątać.

Zdjęcie ilustrujące wpis jest poglądowe! Osoby, rzeczy lub sytuacje przedstawione na zdjęciu NIE mają bezpośredniego związku z treścią niniejszego wpisu!