Nie powiem, spodobała mi się akcją z aplikacją RobinHood i zamieszanie z akcjami spółki GameStop – w końcu białe kołnierzyki z Wall Street nie dostają takich batów zbyt często. Takie oddolne ruchy zawsze są fajne jako ciekawostka, bo dają ludziom poczucie, że działając razem mogą wiele zmienić i odwrócić reguły gry ustalane przez „grubasów” biznesu. Nie do końca i nie zawsze jest to prawda, ale i tak zabawy było sporo.

Rozrywkę popsuł jednak w pewnym momencie CEO RobinHooda, którego teraz zacytuję:

„W celu ochrony firmy i ochrony naszych klientów, musieliśmy ograniczyć kupno tych akcji”.

Takie tam tłumaczenie, że niby chronimy małych inwestorów, żeby nie kupowali oni akcji po zawyżonych cenach. Aktualnie w USA trwa dyskusja, jak do tej gadki podejdzie Amerykańska Komisja Papierów Wartościowych i Giełd (SEC). Otóż jest szansa, że SEC jednak nie „łyknie” tego tłumaczenia z „dbaniem o dobro użytkowników”. Dlaczego? W tej sytuacji można bowiem z dużą dozą prawdopodobieństwa założyć (oraz zapewne i udowodnić), że mali inwestorzy grający na wzrosty GameStop byli świadomi tego, że ta firma ma niezbyt dobre perspektywy i koniec końców szansa na stratę jest tam duża. A nawet jeśli niektórzy tego nie wiedzieli, to bez trudu mogli się dowiedzieć – nie ma więc raczej mowy o wprowadzaniu małych inwestorów w błąd.

Cel części z inwestorów był jasny: doprowadzenie do bankructwa dużego funduszu hedgingowego, czyli zrobienie na złość „grubasom”. RobinHood wstrzymując transakcje nie zadziałał więc wcale w interesie małych inwestorów – powtórzę: oni i tak zdawali sobie sprawę z tego, że finalnie ich pieniądze prawdopodobnie przepadną. No a skoro tak, to tłumaczenie CEO RobinHooda średnio się klei. Twórcy aplikacji zadziałali przeciwko swoim użytkownikom, chroniąc przy okazji giełdowych wyjadaczy (a czy tam były naciski czy nie, to już nie oceniam).

Ok, a co może nasunąć się na myśl przy okazji tej akcji?

Po pierwsze

Z dużym stopniem prawdopodobieństwa można powiedzieć, że chyba jeszcze nigdy nie było lepszego czasu dla oszustów grasujących na rynkach finansowych. Dlaczego?

Weźmy chociażby tzw. luzowanie ilościowe (QE), dość powszechne w ostatnich czasach. Owo luzowanie ilościowe w naszym kontekście objawia się „wstrzykiwaniem” na rynek ogromnych ilości pieniędzy – banki centralne skupują po prostu od banków komercyjnych ryzykowne papiery / biorą je w zastaw. Daje to ten efekt, że banki komercyjne mają więcej $$ na udzielanie kredytów. Taki zabieg ma pobudzić gospodarkę – niby ładnie, pięknie, ale jest też i ciemna strona mocy. Otóż przy luzowaniu ilościowym może powstać bardzo duży „rozstrzał” pomiędzy cenami rynkowymi, a rzeczywistością gospodarczą. Mówiąc inaczej: coraz więcej aktualnych wycen spółek jest wziętych z miejsca, w którym plecy tracą swą szlachetną nazwę.

Rezultat

Wykrywanie nadużyć i jawnych oszustw typu manipulacje cenowe i sztuczne pompowanie wartości akcji (pump-and-dump, o którym już pisałem) stało się drogą przez mękę. Oderwanie cen akcji od rzeczywistej wartości danego przedsiębiorstwa weszło już bowiem w zbyt wielu przypadkach w takie stadium, że tzw. czerwone flagi wskazujące na możliwość popełnienia fraudu zostały „wymazane”, mówiąc obrazowo. Albo inaczej – na chwilę obecną tych czerwonych flag jest zbyt dużo, aby były w stanie sensownie wskazać na potencjalne „miny”. Jeśli więc zamierzacie iść w ślady Jordana Belforta, to teraz jest Wasz czas.

Po drugie

Jest taka teoria mówiąca, że rynek z wieloma świadomymi inwestorami może być nieefektywny. No bo przecież drobni inwestorzy zaczęli grać tak, jak giełdowe „grubasy” grały od dawna – a tymczasem w tej grze w dużym uproszczeniu chodzi o to, aby nie zostać z niechodliwym towarem (akcjami) w ręce jako ostatni. Jeśli zabraknie małej rybki do … wykorzystania, bo wokół wszyscy grają jak rekiny, to ciężko dobrze zarobić. Tak czy inaczej analitycy dużych firm być może będą musieli brać pod uwagę to, że teraz nawet bezrobotni obywatele stanu Maine (jeden z najbiedniejszych stanów USA), którzy stracili pracę w wyniku pandemii, mogą skrzyknąć się w necie i wpływać znacząco na wycenę akcji. Kilkadziesiąt lat temu praktycznie nie do pomyślenia, a dziś proszę…

Reasumując

Cała sprawa jest ciekawym case study – nie tylko dla osób, które interesują się stricte inwestowaniem. Mogliśmy też zauważyć, że duże korporacje trzymają się razem – chociażby FB zbanował popularną grupę, na której udzielali się drobni traderzy inwestujący w GameStop. I tutaj widać, że nie tak łatwo będzie trwale „oszukiwać system”, gdyż wielkie firmy nie oddadzą masom kontroli ot tak. Dobrze to czy źle, to niech już każdy sam oceni na własną rękę.

Kto stoi za projektem?

Kto stoi za projektem?

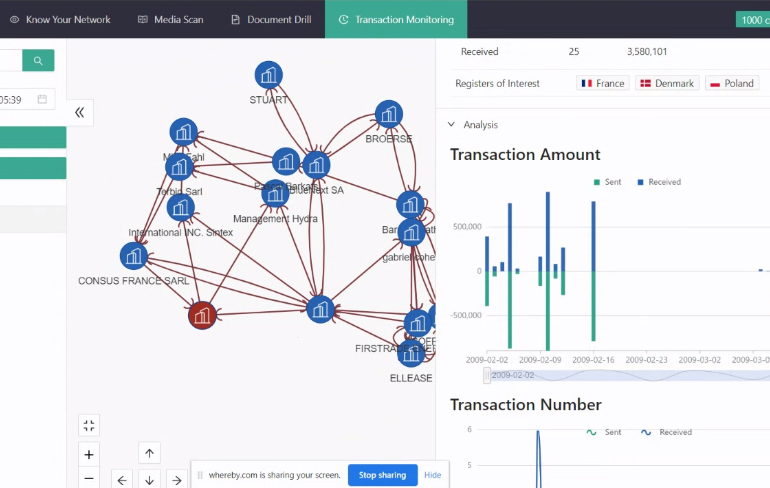

![]() Po pierwsze team cały czas pracuje nad podłączeniem polskich firm do międzynarodowych rejestrów – siatka połączeń np. z UK powinna być dostępna w ciągu kilku tygodni. Ale śledzenie powiązań zagranicznych firm oraz firm w Polsce działa już całkiem dobrze – i to właśnie je możecie sobie teraz testować.

Po pierwsze team cały czas pracuje nad podłączeniem polskich firm do międzynarodowych rejestrów – siatka połączeń np. z UK powinna być dostępna w ciągu kilku tygodni. Ale śledzenie powiązań zagranicznych firm oraz firm w Polsce działa już całkiem dobrze – i to właśnie je możecie sobie teraz testować.![]() Po drugie funkcja Document Drill także będzie dostępna wkrótce. Jak to będzie działać? Wrzucamy dokument w PDF / Word, a system sam taguje nazwiska i nazwy firm, a potem w oparciu o to automatycznie wyszukuje połączenia.

Po drugie funkcja Document Drill także będzie dostępna wkrótce. Jak to będzie działać? Wrzucamy dokument w PDF / Word, a system sam taguje nazwiska i nazwy firm, a potem w oparciu o to automatycznie wyszukuje połączenia.