„Gruchy” wywiadu skarbowego – pół żartem, pół serio

Tak się złożyło, że w sobotni wieczór siedziałem sobie sam w domu, więc miałem czas na odrobinę relaksu. Najpierw postanowiłem obejrzeć jakiś film – akurat nawinął mi się pod rękę kultowy „Sztos”, którego nie widziałem już od wielu, wielu lat, więc postanowiłem go sobie „odświeżyć”. Obejrzałem, a wkrótce po tym wziąłem się za czytanie megaciekawych rzeczy – tym razem dotyczących przestępczości VAT-owskiej. No i tak mi zeszło do późnych godzin nocnych, a refleksje znajdziecie poniżej.

Fikcja

Na początek film – ci, którzy go dobrze znają, będą wiedzieć o co chodzi. Innym niestety pozostaje obejrzeć z uwagą, gdyż za dużo byłoby tu tłumaczenia na zasadzie „kto, co i dlaczego”. Tak więc wychodzi na to, że oszust Grucha wcale nie był ponadprzeciętnie inteligentny, a w zasadzie to przy finałowym sztosie z podmianą dolarów (fałszywych) na pocięty papier dał się zrobić Erykowi i Synkowi jak małe dziecko. Świadczą o tym dwie rzeczy:

1. Po pierwsze sama podmianka toreb w scenie w banku przy rzeczywistym (tzn. nieustawionym) oszustwie byłaby niemożliwa do przeprowadzenia w takiej formie, jaką zaprezentowano na filmie. Skąd bowiem Eryk, Synek i Grucha mogli wiedzieć, w jakiej torbie przyniesie pieniądze klient, którego rzekomo mieli przekręcić (a przyniósł je w żółtej reklamówce bez nadruków)…? No realnie nie mogli tego przewidzieć – a przecież zrobili podmiankę na identyczną żółtą torbę. Gruchę powinno to zastanowić już na etapie planowania całej akcji, że coś tutaj śmierdzi ustawką albo że to nie ma szans przejść właśnie ze względu na ten szczegół: w czym przyniesie pieniądze potencjalna ofiara? Przecież mogła je przynieść np. w skórzanej teczce – i co wtedy, nie zorientowałaby się, że podczas podmianki zamiast tej teczki dostaje foliówkę…? Pytanie chyba najbardziej oczywiste z oczywistych, ale jednak nie padło.

2. Druga sprawa to dolary, jakie wspomniana trójka zgarnęła podczas sztosu – Grucha sprawdził, czy są fałszywe dopiero po spłaceniu Eryka i Synka złotówkami. Który prawdziwy, doświadczony cinkiarz i oszust by tak zrobił…? No chyba żaden – w rzeczywistości sprawdzenie towaru to pierwsza rzecz, jaką się robi przy tego typu dealach i nawet silne emocje oraz cały aranż zaprezentowany przez Eryka i Synka (rzekoma niechęć tego drugiego do przekazania dolarów w zamian za złotówki) nie tłumaczy takiej beztroski, jaką wykazał się Grucha.

Oczywiście to tylko film, więc nie ma co oczekiwać 100% realizmu. Zresztą dziwne zachowania niektórych postaci w scenariuszu muszą nieraz występować, bo bez tego nie dałoby się przedstawić ciekawej historii lub też byłaby ona zbyt skomplikowana i mało zrozumiała dla przeciętnego widza. I to jest w sumie ok.

Kadr z filmu „Sztos”, na którym widać wspomnianą powyżej żółtą torbę foliową.

Rzeczywistość

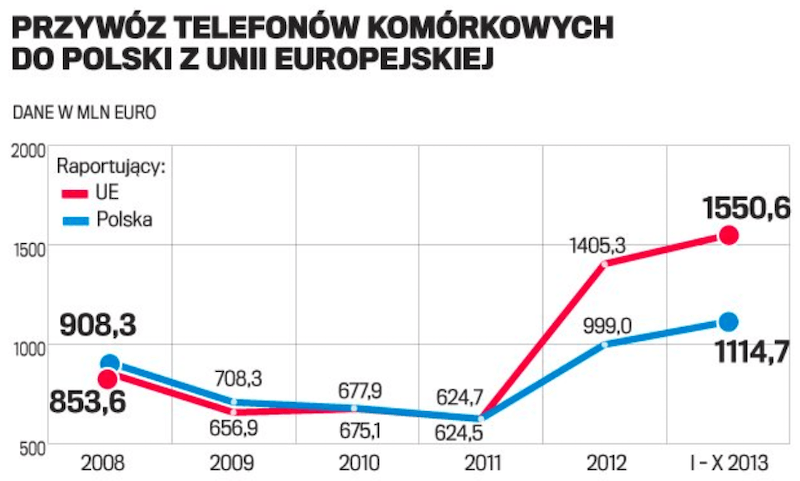

Dalszą część wieczoru poświęciłem z kolei na analizę pewnych dokumentów – było to dla mnie zajęcie nawet ciekawsze od oglądania filmu, ponieważ dotyczyło prawdziwych wydarzeń. No i niestety, ale z tej lektury wyłonił się realny już obraz lekkiego nieogarnięcia (?) naszych asów wywiadu skarbowego w kwestii międzynarodowych grup przestępczych, jakie zaczęły masowo działać w Polsce od 2011 roku – zwłaszcza jeśli chodzi o handel elektroniką. Coś jak wspomniany powyżej Grucha – niby ogarniał temat, ale jednak nie do końca…

Przejdźmy do konkretów: otóż nie wiem, czy wiecie, ale na samym początku bardzo duża część spółek – słupów wykorzystywanych do karuzel VAT-owskich była rejestrowana na obcokrajowców! Tak jest, zagraniczni VAT-owcy na początku wrzucali do Polski jako prezesów przeróżnych Ahmedów i Sahidów będących obywatelami UK, Danii, Francji itd. I teraz najlepsze: nasze Ministerstwo Finansów o tym wiedziało (nawet to nieoficjalnie potwierdziło jakiś czas później). Urzędnicy zdawali sprawę z tego, jak funkcjonuje ten schemat – prawdopodobnie niedługo po tym, jak zaczęto mieć problem z tego typu przestępczością, gdyż szły różne sygnały ostrzegawcze, chociażby od przedsiębiorców. Wkrótce znane były także mechanizmy podobnych oszustw – znikający podatnik, megaszybki wzrost obrotów na rachunkach bankowych (praktycznie niespotykane przy realnej, uczciwej działalności), spółki rejestrowane w wirtualnych biurach + jeszcze kilka innych rzeczy. Poza tym powiedzmy sobie szczerze: międzynarodowe mafie VAT-owskie działały w oparciu o bardzo podobne schematy już kilka lat wcześniej – tyle, że na terenie Wielkiej Brytanii oraz Niemiec, a po zmianie przepisów w tamtych krajach od 2011 roku przeniosły się do Polski. Nie wierzę, że w całym aparacie skarbowym nie znalazł się nikt, kto by nie orientował się w tym temacie i nie przewidział „najazdu” zorganizowanej przestępczości na nasz kraj. Stawiam więc tezę, że wiedza była.

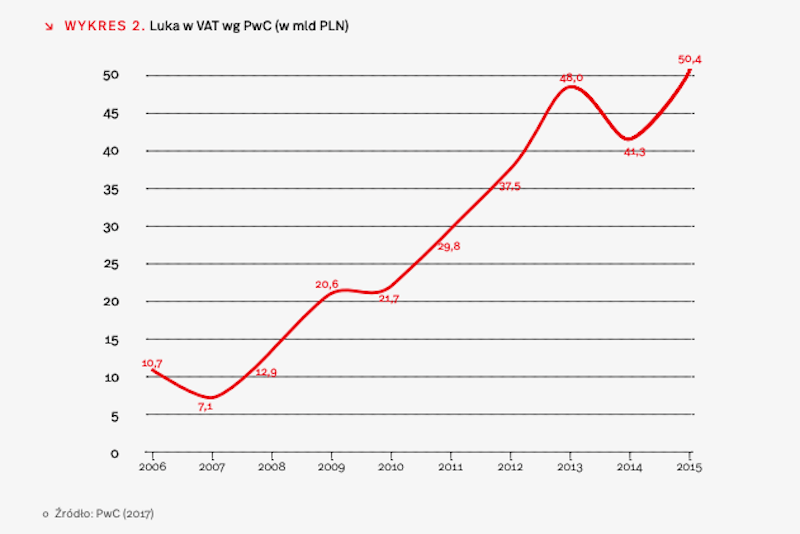

No a co z tą wiedzą zrobiono? Niestety niewiele, ponieważ tak naprawdę nielegalne zarabianie na elektronice zakończyły się dopiero w 2015 roku, czyli po wprowadzeniu odwróconego VAT-u. Tak więc przez niecałe 4 lata zagraniczne mafie VAT-owskie hulały sobie bez większych przeszkód, wyprowadzając przez ten czas miliardy PLN za granicę. A przecież można było rozpracować temat tak, aby już na samym początku zniechęcić międzynarodowe grupy do działalności na terenie Polski…

Co teoretycznie można było zrobić

Stara maksyma mówi, że zło powinno się dusić w zarodku – odnosi się to również do przestępczości VAT-owskiej. Skoro więc było wiadomo, że na początku prezesami – słupami są obcokrajowcy kupujący gotowe spółki zarejestrowane w wirtualnych biurach, no to tak:

1. Bierzemy pod lupę wszystkie kancelarie i firmy handlujące spółkami. Niektórym trzeba byłoby wręcz dać „propozycję nie do odrzucenia”, czyli wystawianie zagranicznych klientów kupujących takie spółki. W ten prosty sposób wywiad skarbowy mógłby uzyskać szybki dostęp do danych pozwalających na identyfikację potencjalnych podejrzanych na bardzo wczesnym etapie, a nie dopiero po latach, w wyniku totalnie już wtedy nieskutecznych kontroli krzyżowych.

2. W nieco bardziej zaawansowanej wersji służby mogłyby same wykreować kilka takich kancelarii, wpompować nieco pieniędzy w pozycjonowanie (stargetowane wyłącznie na angielskojęzyczne frazy typu „limited company in Poland”, aby było taniej). To naprawdę nie jest trudny biznes do prowadzenia, a teoretycznie można byłoby w ten sposób „złowić” setki przestępców i wziąć ich pod obserwację zanim jeszcze zaczęli działać na szerszą skalę.

3. Mając już wytypowanych potencjalnie podejrzanych, nakładamy odpowiednio zdefiniowane filtry na konta bankowe prowadzonych przez nich spółek – takie coś mógłby zrobić GIIF, który przecież i tak zbierał informacje zgodnie z Ustawą o przeciwdziałaniu praniu pieniędzy i finansowaniu terroryzmu (raportowanie transakcji powyżej 15 tys. Euro). Filtry te mają za zadanie ujawnić w czasie rzeczywistym skokowy wzrost obrotów (charakterystyczny dla spółek VAT-owców) oraz przelewy wychodzące za granicę – to jedna z przykładowych konfiguracji.

I w tych kilku prostych krokach funkcjonariusze skarbowi mieliby już wytypowane cele do szybkich kontroli oraz blokowania kont. Zaznaczam też, że jest to tylko zarys rozwiązań, które mogłem wyczytać z dokumentów i koniec końców mogło się okazać, że z pewnych przyczyn ich wprowadzenie w życie jednak mogłoby być niemożliwe (choć moim zdaniem dało się to przeprowadzić w jakiejś zbliżonej formie). Niektóre rzeczy mogły też być dość mocno skomplikowane od strony operacyjnej, co też mogło okazać się decydującym czynnikiem. I najważniejsza rzecz: taką akcję należałoby przeprowadzić praktycznie zaraz po pojawieniu się u nas międzynarodowych grup VAT-owskich, a więc najlepiej jeszcze w 2011 roku, a jeśli by się nie dało, to choć w 2012.

Uwaga: nie można powiedzieć ze 100% pewnością, że GIIF takich filtrów nie stosował – pewne rzeczy nie mogą być jawne dla ogółu społeczeństwa. Skoro jednak problem mafii VAT-owskich nie został rozwiązany przez długi czas, to można domniemywać, że analityka finansowa jednak „leżała”. Teraz podobno to się zmienia na lepsze, ale ciągle idzie to wolno. Szerzej o kwestiach związanych z analizą przepływów z pewnością kiedyś napiszę.

Kilka wniosków

Oczywiście nie twierdzę, że przedstawione tutaj rozwiązania zlikwidowałyby w 100% problemu „elektronicznych VAT-owców” w Polsce, bo tak by nie było. Jednak przeprowadzenie podobnych działań na samym początku występowania zjawiska, to jest na przełomie 2011 i 2012 roku, mogło przynieść całkiem fajne rezultaty – nie mam większych wątpliwości, że przy takim typowaniu i odpowiednio przeprowadzonej akcji szybko udałoby się zdusić bardzo dużą część zagranicznej przestępczości VAT-owskiej w zarodku i przyprawić ją o bardzo duże straty finansowe. To z kolei mogłoby spowodować, że międzynarodowe grupy przestępcze po prostu przeniosłyby się do innych krajów, a luka w VAT mogłaby być o wiele mniejsza – przykładowo raport Związku Importerów i Producentów Sprzętu Elektrycznego i Elektronicznego (ZIPSEE) mówi, że tylko w 2013 roku na samych tylko telefonach komórkowych budżet państwa stracił netto blisko 2 miliardy PLN, które zostały w rękach oszustów. Nie ucierpiałyby też tysiące polskich przedsiębiorców nieświadomie wplątanych w karuzele, do których wpadała później skarbówka i nakazywała płacić VAT, bo słup zniknął, a bilans się musi zgadzać. Ok, może i podniósłby się raban, że „biednych obcokrajowców dyskryminują, co to tylko chcieli firmy u nas otwierać i zarabiać!”, no ale w pewnych sytuacjach należy ignorować tzw. polityczną poprawność, nie ma wyjścia.

To jednak tylko pobożne życzenia, gdyż wszelkie znaki na niebie i ziemi wskazują na to, że reakcja aparatu skarbowego w takich sytuacjach jest prawie zawsze zbyt wolna – tak, jak zbyt wolna była reakcja Gruchy, który sprawdził dolary dopiero po fakcie. Niemniej jednak w ciągu kolejnych lat stopniowo zaczęto wprowadzać bardziej lub mniej udane rozwiązania mające zatamować wzrost wyłudzeń, ale działo się to nieco zbyt wolno. Tutaj mam już na myśli rozwiązania dotyczące różnych branż – nie tylko handlu elektroniką. Po prostu machina biurokratyczna w podobnych sytuacjach zwykle nie nadąża za szybko zmieniającym się światem i przestępcy są praktycznie zawsze o krok przed urzędnikami (stać ich w końcu na zatrudnienie najlepszych ekspertów ds. podatków). Także i w tym przypadku fiskus zaczął się czepiać na poważnie spółek zarejestrowanych w wirtualnych biurach tak w drugiej połowie 2013 roku (czyli jakieś 2 lata za późno) – wtedy to dość masowo zdarzały się odmowy nadania numerów NIP. Oczywiście kontrole były często przeprowadzane na zasadzie „jak leci”, bez szczególnej selekcji, więc wielu uczciwych przedsiębiorców dostało przy okazji rykoszetem.

Na sam koniec dodam jeszcze, że bardzo ciekawe plany walki z przestępczością VAT-owską były nieraz „uwalane” na samej górze przez decydentów – zwykli funkcjonariusze nie mieli na to żadnego wpływu (poświęciłem temu zagadnieniu jeden z moich poprzednich wpisów, a szerzej na ten temat będzie zapewne w książce). Chciałbym wierzyć, że takie postępowanie to tylko „efekt Gruchy”, który po prostu nie jest zbyt kompetentny i nie umie dostrzec potencjału, a nie świadomie zaplanowany scenariusz działania zawierający błędy, dzięki którym bogaci się tylko ten, kto ma się bogacić i dysponuje odpowiednią siłą przebicia – czy też lobbowania, jak kto woli.

Zdjęcie ilustrujące wpis jest poglądowe! Osoby, rzeczy lub sytuacje przedstawione na zdjęciu NIE mają bezpośredniego związku z treścią niniejszego wpisu!