Kredyty frankowe i klauzule abuzywne – sprawdź, czy Twój bank je stosował i jak to wykorzystać!

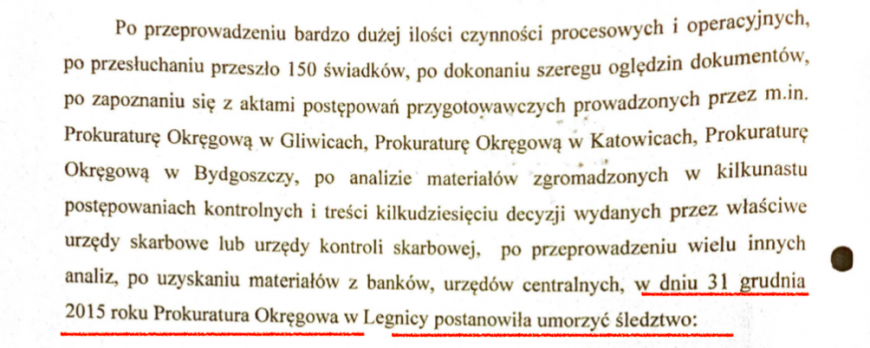

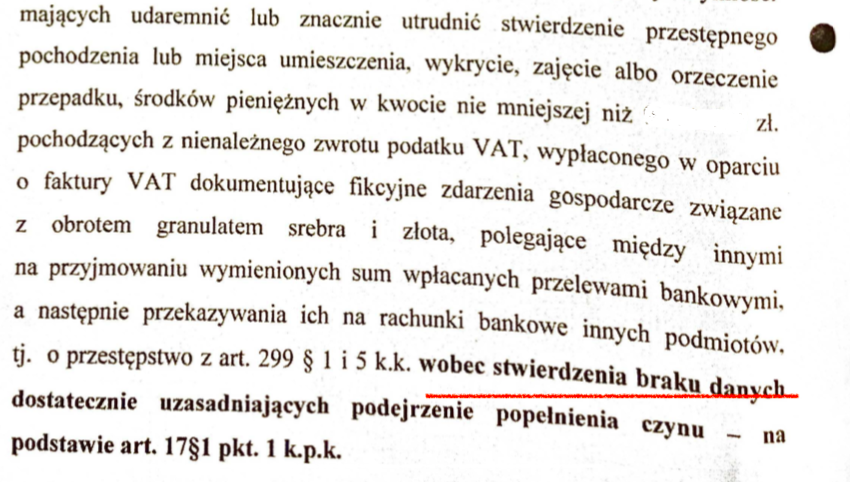

Pod koniec 2019 roku miała miejsce słynna bitwa w Luksemburgu, w której naprzeciwko siebie stanęli frankowicze oraz banki. Stawka była wysoka, a zwycięstwo w tym starciu odniosły osoby mające kredyty hipoteczne we frankach szwajcarskich (a przynajmniej tak się powszechnie uważa). Dziś nie będę poruszał tego zagadnienia całościowo, ale skoncentruję się na tzw. klauzulach abuzywnych, które występowały w umowach kredytowych oraz na możliwościach, jakie dają one frankowym kredytobiorcom.

Klauzula abuzywna we frankowej umowie kredytowej – jak to możliwe…?

W powszechnym przekonaniu są 2 typy instytucji, które mają perfekcyjnie skonstruowane umowy zabezpieczające ich interesy: banki oraz firmy ubezpieczeniowe. I wiele w tym prawdy, ale żyjemy w rzeczywistości ciągle zmieniającego się stanu prawnego oraz rozmaitych linii orzekania. W konsekwencji umowy, które balansowały na krawędzi prawa, mogą jednego roku być uznawane za 100% zgodne z prawem, a w drugim ta sama umowa może zostać przez sąd potraktowana inaczej. Inny scenariusz to świadome umieszczanie w umowie zapisów krzywdzących konsumentów i liczenie na to, że nie pójdą oni do sądu – banki były bowiem pewne swojej siły. To tak mówiąc w dużym skrócie i w uproszczeniu. A dla tych, którzy nie wiedzą, czym jest klauzula abuzywna, krótka definicja:

Klauzule abuzywne to niedozwolone postanowienia umowne, zdefiniowane jako postanowienia umowy zawieranej z konsumentem. Klauzule takie nie są uzgodnione indywidualnie i nie wiążą konsumenta w sytuacji, jeśli rażąco naruszają jego interesy oraz kształtują jego prawa i obowiązki w sposób sprzeczny z dobrymi obyczajami.

Jak widać z tej definicji, termin klauzula abuzywna może być użyty w relacjach przedsiębiorca – konsument (czyli np. bank – kredytobiorca). Ok, a jakie zapisy niedozwolone można znaleźć w umowach frankowych konkretnych banków?

1. Klauzule abuzywne w umowach frankowych: bank PKO BP SA – umowa kredytu Własny Kąt Hipoteczny

Ust. 3. Kredyt może być wypłacony:

- w walucie wymienialnej – na finansowanie zobowiązań za granicą i w przypadku zaciągnięcia kredytu na spłatę kredytu walutowego,

- w walucie polskiej – na finansowanie zobowiązań w kraju.

Ust. 4. W przypadku, o którym mowa w ust. 3 pkt 2., stosuje się kurs kupna dla dewiz (aktualna Tabela kursów) obowiązujący w PKO BP SA w dniu realizacji zlecenia płatniczego.

Komentarz

Zacznijmy od tego, że umowy kredytowe Własny Kąt Hipoteczny dotyczą kredytów denominowanych. Co to oznacza? To, że kwota kredytu w tej umowie jest wyrażona w CHF, ale w rzeczywistości została wypłacona w PLN. Tego typu kredyty były bowiem wypłacane w złotówkach ze względu na to, iż zdecydowana większość umów była zawierana celem nabycia nieruchomości znajdujących się w Polsce.

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w PKO BP SA mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. O ciekawych możliwościach dla kredytobiorców piszę na końcu artykułu.

2. Klauzule abuzywne w umowach frankowych: Santander Bank Polska SA

Santander Bank Polska powstał z połączenia dwóch banków: Kredyt Banku i Banku Zachodniego WBK. W związku z tym w obrocie prawnym funkcjonują niejako dwie umowy dotyczące kredytów hipotecznych w szwajcarskiej walucie.

Umowa kredytu hipotecznego we frankach: Kredyt Bank SA

- Kwota kredytu denominowanego (waloryzowanego) w CHF lub transzy kredytu zostanie określona według kursu kupna dewiz dla wyżej wymienionej waluty zgodnie z „Tabelą kursów” obowiązującą w Banku w dniu wykorzystania kredytu lub transzy kredytu.

- Każda transza kredytu wykorzystywana jest w złotych przy jednoczesnym przeliczeniu wysokości transzy według kursu kupna dewiz dla CHF zgodnie z „Tabelą kursów” obowiązującą w Banku w dniu wykorzystania kredytu lub transzy kredytu.

- Spłata rat kapitałowo – odsetkowych dokonywana jest w złotych po uprzednim przeliczeniu rat kapitałowo – odsetkowych według kursu sprzedaży dewiz dla CHF zgodnie z „Tabelą kursów” obowiązującą Bank w dniu spłaty.

Komentarz

Umowy frankowe, jakie przedstawiał swoim klientom Kredyt Bank, zawierają następujące sformułowanie: kredyt denominowany. Faktycznie jednak były to kredyty indeksowane do CHF, choć kwota na umowie jest określona w PLN.

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w Kredyt Banku SA mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. O tym, jakie możliwości dla kredytobiorcy to otwiera, piszę na końcu artykułu.

Umowa kredytu hipotecznego we frankach: Bank Zachodni WBK

- Uruchomienie kredytu nastąpi na rachunek (numer rachunku) w złotych polskich przy wykorzystaniu bieżącego/negocjowanego kursu kupna dewiz dla CHF obowiązującego w Banku w dniu płatności.

- Walutą spłaty kredytu jest CHF. W przypadku spłaty kredytu w złotych polskich realizacja płatności nastąpi przy wykorzystaniu bieżącego kursu sprzedaży dewiz dla CHF obowiązującego w Banku w dniu realizacji należności Banku.

Komentarz

Umowy kredytowe, jakimi posługiwał się Bank Zachodni WBK, w zdecydowanej większości były umowami kredytu denominowanego do franka szwajcarskiego. Co interesujące z punktu widzenia kredytobiorców, jako niedozwolone można tutaj potraktować:

– klauzulę dotyczącą przeliczenia walutowego z franka na złotówki po kursie kupna franka,

– klauzulę dotyczącą przeliczenia walutowego z franka na złotówki po kursie sprzedaży franka,

które to kursy odwołują się do kursów walut obowiązujących w tym banku (czyli w WBK).

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w Banku Zachodnim WBK mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. Także i tutaj zachęcam osoby zainteresowane do zapoznania się z możliwościami prawnymi – piszę o tym na końcu artykułu.

3. Klauzule abuzywne w umowach frankowych: Bank Millenium SA

- Kredyt jest indeksowany do CHF/USD/EUR według Tabeli Kursów Walut Obcych obowiązującej w Banku Millenium w dniu uruchomienia kredytu lub transzy.

- W przypadku kredytu indeksowanego kursem waluty obcej kwota raty spłaty obliczona jest według kursu sprzedaży dewiz, obowiązującego w Banku na podstawie obowiązującej w Banku Tabeli Kursów Walut Obcych z dnia spłaty.

Komentarz

Nie ma co niepotrzebnie przedłużać: klauzule przeliczenia walutowego znajdujące się w umowach banku Millenium zostały uznane jako niedozwolone.

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w Banku Millenium SA mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. O tym, co to może oznaczać dla kredytobiorców, piszę na końcu artykułu.

4. Klauzule abuzywne w umowach frankowych: mBank SA

W pierwszym rzędzie należy zauważyć, że klauzule niedozwolone będą dotyczyć tutaj umów kredytu indeksowanego BRE Banku SA (Banku Rozwoju Eksportu), który jest niejako poprzednikiem mBanku.

- Raty kapitałowo – odsetkowe oraz raty odsetkowe spłacane są w złotych po uprzednim ich przeliczeniu wg kursu sprzedaży CHF z tabeli kursowej BRE Banku SA, obowiązującego na dzień spłaty z godziny 14:50.

Komentarz

Powyższa klauzula jest klauzulą niedozwoloną, co powoduje, że umowa kredytowa może być uznana albo za nieważną w całości, albo za bezskuteczną w zakresie klauzul walutowych.

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w mBanku / BRE Banku SA mogą w oparciu o tę klauzulę uzyskać korzystne rozstrzygnięcie sądu. Jeśli więc masz tego typu kredyt, to koniecznie spojrzyj na koniec tego wpisu!

5. Klauzule abuzywne w umowach frankowych: Raiffeisen Bank Internetional AG

Tutaj także mamy podział na 2 banki, które niegdyś były samodzielnymi podmiotami, a obecnie wchodzą w skład Raiffeisen Bank. Jak widać takie fuzje są na naszym rynku bankowym dość często spotykane.

Umowa kredytu hipotecznego we frankach: Polbank / EFG Eurobank Ergasias SA oddział w Polsce

Komentarz

Tutaj klauzule abuzywne są wyszczególnione w załączniku nr 1 do umowy kredytowej, nazywanym także Regulaminem. Ten Regulamin kredytu hipotecznego udzielanego przez Polbank EFG mówił o indeksowaniu kwoty kredytu do CHF przez przeliczenie kwoty kredytu wyrażonej w PLN po kursie kupna walut ustalanym w przyszłości przez bank. Potem nastąpić miało przeliczenie tak uzyskanej kwoty indeksacji w CHF po kursie sprzedaży ustalanym w przyszłości w sposób wskazany w regulaminie.

Dodatkowo Polbank zawarł w regulaminie zapis, iż uwzględniana będzie stawka referencyjna LIBOR, określana przez British Banker’s Association. Problem w tym, że wskaźnik ten nie funkcjonuje już od kilku lat. No a skoro tak, to wykonywanie umowy w oparciu o ten wskaźnik jest w praktyce niewykonalne. Niewykonalność ta oznacza z kolei, że umowa kredytowa może (ale nie musi!) tutaj zostać unieważniona w całości.

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w Polbanku / EFG Eurobanku mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. Masz taki kredyty? Na końcu tego artykułu dowiesz się o tym, jakie masz możliwości walki o swoje pieniądze!

Umowa kredytu hipotecznego we frankach: Raiffeisen Bank Polska SA

- W przypadku Kredytu udzielanego w walucie obcej CHF/EUR/USD kwota kredytu zostanie wypłacona w złotych według kursu kupna danej waluty zgodnie z obowiązującą w Banku w dniu Uruchomienia Kredytu/Transzy Kredytu Tabelą Kursów walut dla produktów hipotecznych w Raiffeisen Bank Polska Spółka Akcyjna.

- W przypadku Kredytu udzielonego w CHF/EUR/USD kapitał, odsetki oraz inne zobowiązania z tytułu Kredytu, poza wymienionymi w §3 ust. 1 Umowy wyrażone w walucie obcej spłacane będą w złotych jako równowartość kwoty podanej (w walucie) przeliczonej: wg kursu sprzedaży waluty zgodnie z obowiązującą w Banku w dniu spłaty zobowiązania określonym w harmonogramie, o którym mowa w ust. 1 powyżej. Tabela kursów walut dla produktów hipotecznych w Raiffeisen Bank Polska S.A. w przypadku wpłat dokonywanych przed tym terminem lub w tym terminie.

Komentarz

Klauzule te dawały bankowi możliwość praktycznie dowolnego kształtowania wysokości kursu przy wypłacie oraz spłacie kredytu. Jest to sytuacja bardzo niekorzystna z punktu widzenia kredytobiorcy.

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w Raiffeisen Bank Polska SA mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. O tym, co może zrobić w tej sytuacji kredytobiorca, wspominam na końcu tego artykułu.

6. Klauzule abuzywne w umowach frankowych: Nordea Bank Polska SA

- W przypadku kredytu denominowanego w walucie obcej, kwota kredytu wypłacana w złotych, zostanie określona poprzez przeliczenie na złote kwoty wyrażonej w walucie, w której kredyt jest denominowany, według kursu kupna tej waluty, zgodnie z Tabelą kursów, obowiązującą w Banku w dniu uruchomienia środków, w momencie dokonania przeliczeń kursowych.

- W przypadku kredytu denominowanego w walucie obcej, wypłata środków następuje w złotych, w kwocie stanowiącej równowartość wypłacanej kwoty wyrażonej w walucie obcej.

- W przypadku wypłaty w złotych, kwota transzy po wypłaceniu przeliczana jest przez Bank na walutę, do jakiej kredyt jest indeksowany, według kursu tej waluty, zgodnie z Tabelą kursów obowiązującą w Banku w dniu i w momencie wypłaty środków.

- W przypadku spłaty kredytów w złotych, spłata następuje w równowartości kwot wyrażonych w walucie obcej, przy czym do przeliczeń wysokości rat kapitałowo – odsetkowych spłacanego kredytu stosuje się kurs sprzedaży danej waluty według Tabeli kursów obowiązującej w Banku w dniu i momencie spłaty.

Komentarz

Jak więc widać, klauzul abuzywnych jest tutaj całkiem sporo. Dodatkowo warto wspomnieć, że Nordea Bank przedstawiał kredytobiorcom frankowym symulację, gdzie wzrost kursów walut był określany na maksymalnie 50%. No a przecież w wielu przypadkach frank szwajcarski po kursie początkowym przy zawieraniu umowy kosztował nieco ponad 2 PLN, podczas gdy kilka lat później skoczył do ponad 4 PLN! Nie trzeba być profesjonalnym matematykiem, aby policzyć, że to jednak o wiele więcej niż wspomniane 50%…

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w Nordea Bank Polska SA mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. I także tutaj zapraszam zainteresowanych do zapoznania się z możliwościami odzyskania pieniędzy – znajdziesz to przy końcu wpisu.

7. Klauzule abuzywne w umowach frankowych: Bank BPH SA / GE Money Bank SA

- Do wyliczenia kursów kupna/sprzedaży dla kredytów hipotecznych udzielanych przez GE Money Bank S.A. stosuje się kursy złotego do danych walut ogłoszone w tabeli kursów średnich NBP w danym dniu roboczym skorygowane o marże kupna sprzedaży GE Money Banku S.A. *zgodnie z tabelą banku

Komentarz

Klauzula ta jest analogiczna do innej klauzuli wpisanej do rejestru klauzul niedozwolonych – oto jej brzmienie:

Spłaty dokonywane będą przez Kredytobiorcę w złotych, po uprzednim przeliczeniu spłaty wg kursu GE Money Banku S.A. (kursu Banku). Kurs Banku jest to średni kurs złotego w stosunku do waluty kredytu opublikowany w danym dniu w prasie przez NBP, powiększony o zmienną marżę kursową Banku, która w dniu udzielania kredytu wynosi 0,06. Marża kursowa może ulegać zmianom i jest uzależniona od rozpiętości kursów kupna i sprzedaży waluty kredytu na rynku walutowym.

I tutaj warto zaznaczyć, że klauzuli takiej według prawa nie powinno się rozbijać na część odsyłającą do kursów NBP i na część realizowaną zgodnie z fantazją banku. I to jest bardzo dobra wiadomość dla kredytobiorców.

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w Banku BPH SA / GE Money Banku SA mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. Jak to zrobić i czego się spodziewać? O tym za już za moment!

8. Klauzule abuzywne w umowach frankowych: Getin Noble Bank SA

- Uruchomienie Kredytu następuje w PLN przy jednoczesnym przeliczeniu w dniu wypłaty na walutę wskazaną w Umowie Kredytu zgodnie z kursem kupna dewiz obowiązującym w Banku w dniu uruchomienia.

- W przypadku kredytu denominowanego kursem waluty obcej Harmonogram Spłat Kredytu jest wyrażany w walucie kredytu. Kwota raty spłaty obliczana jest według kursu sprzedaży dewiz, obowiązującego w Banku na podstawie obowiązującej w Banku Tabeli Kursów z dnia spłaty.

Komentarz

Umowy frankowe zawierane przez Getin Noble Bank są umowami kredytu indeksowanego do CHF. Przyjęte w umowach wyżej wymienione klauzule przeliczania dają podstawy do unieważnienia tych umów lub do uznania jej bezskuteczności jeśli chodzi o klauzule walutowe. Warto też dodać, że aneksy zawierane przy okazji takich umów kredytowych dość często przewidywały doliczenie opłaty za podpisanie aneksu do kwoty kredytu w trybie podwyższenia bieżącego salda kredytowego. Tego typu „akcje” również zostały wpisane do rejestru klauzul niedozwolonych.

Perspektywa dla frankowiczów: dobra

Osoby posiadające kredyty frankowe w Getin Noble Banku SA mogą w oparciu o te klauzule uzyskać korzystne rozstrzygnięcie sądu. Zainteresowanych możliwościami zapraszam kilka akapitów poniżej.

A co z innymi bankami i udzielanymi przez nie kredytami frankowymi…?

Oczywiście powyższe zestawienie nie przedstawia jeszcze wszystkich przypadków, w których stosowano klauzule niedozwolone przy okazji udzielania kredytów we frankach szwajcarskich! Swoje „za uszami” mają chociażby takie banki, jak:

– Deutsche Bank Polska SA

– BNP Paribas Bank Polska SA

– Fortis Bank Polska SA

– Bank Gospodarki Żywnościowej SA (BGŻ SA)

– Bank Polska Kasa Opieki SA (Pekao SA)

Tak jest, te banki także stosowały w swoich umowach frankowych klauzule abuzywne! A jeśli kogoś interesuje to zagadnienie, to może sprawdzić pełen rejestr klauzul niedozwolonych, prowadzony przez Urząd Ochrony Konkurencji i Konsumentów (UOKiK). W rejestrze tym znajdują się nie tylko umowy przygotowane przez banki, ale również przez inne podmioty.

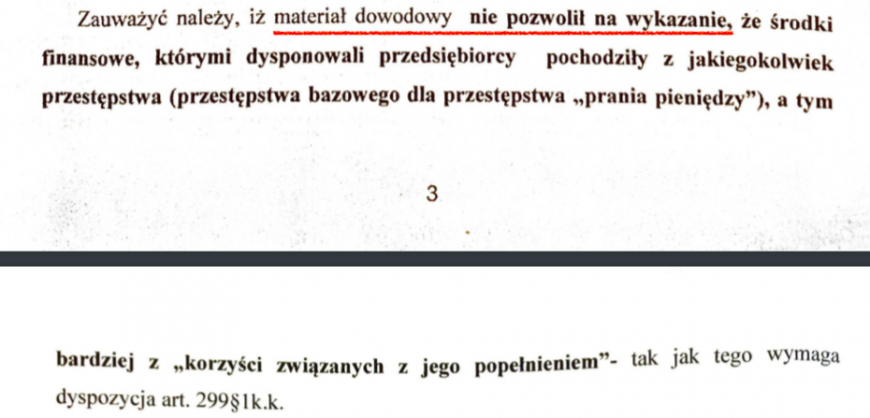

Czy frankowicze mogą wygrać starcie bankami i co mogą zyskać?

Pora przejść do bardzo ważnej sekcji, która przybliży Czytelnikom oraz Czytelniczkom możliwości związane w rozpoczęciem sporu z bankiem. Mamy więc kredyt we frankach szwajcarskich i decydujemy się na wstąpienie na wojenną ścieżkę. Co dalej? Jest kilka możliwości.

Unieważnienie umowy frankowej w całości

Taki scenariusz jest możliwy wtedy, gdy w umowie frankowej nie została określona kwota w złotówkach, jaką miał otrzymać kredytobiorca. Przykładowy zapis: kwota kredytu to 100 tys. CHF, jednak nie więcej niż 200 tys. PLN. Sformułowanie „nie więcej” nie oznacza jednak konkretnej kwoty! I teraz najprostsza symulacja: jeśli dla podanego przykładu mieliśmy cenę wyjściową franka na poziomie 2 PLN, to przy szybkim wzroście ceny na 2,50 PLN bank teoretycznie powinien wypłacić kredytobiorcy 250 tys. PLN, ale tego oczywiście nie robił tylko wypłacał 200 tys. PLN, zatrzymując „górkę” dla siebie. Oczywiście kredytobiorca musiał przy tym płacić odpowiednio wyższe raty, więc był mocno pokrzywdzony.

Unieważnienie umowy frankowej wchodzi w grę wtedy, gdy umowa ta nie może funkcjonować bez klauzul abuzywnych. Klauzule taki na ogół odnoszą się do tabeli kursów banku, gdzie nie wiadomo do końca jaką kwotę bank powinien wypłacić, gdyż nie można wprowadzić kursu zewnętrznego waluty. Dawało to bankom pole do manipulacji na niekorzyść kredytobiorców, gdyż bank mógł sobie taki kurs wymiany ustalać według własnego widzimisię.

Sąd unieważnia umowę kredytu frankowego – co dalej?

Jeśli dojdzie do sytuacji, w której umowa frankowa zostanie unieważniona, to konsekwencją tego będzie konieczność rozliczenia się stron. Jest to oczywiście korzystne dla większości frankowiczów, którym bardzo mocno wzrosły raty kredytu, a dług po latach spłacania specjalnie się nie zmniejszył. Przykładowo: ktoś wziął kredyt na 500 tys. PLN, licząc po ówczesnym kursie franka, a po latach okazało się, że jego zadłużenie wzrosło do 1 miliona PLN (odejmując to, co przez lata wpłacił).

Szybka symulacja:

Pan Kowalski pożyczył 500 tys. PLN (licząc po kursie franka z dnia zaciągnięcia kredytu), przez x-lat wpłacił do banku 200 tys. PLN, ale ogólna kwota kredytu do spłaty urosła do 1 miliona PLN. Umowa kredytowa została unieważniona, więc teraz Pan Kowalski będzie musiał oddać bankowi 300 tys. PLN (500 tys. minus już wpłacone 200 tys.) i temat kredytu będzie właściwie zamknięty. Jest to oczywiście bardzo korzystna sytuacja dla tego kredytobiorcy, ponieważ nie musi on oddawać bankowi 1 miliona PLN, liczonego po obecnym kursie CHF!

Na dobrą sprawę największym minusem takiego rozwiązania jest konieczność jednorazowego oddania bankowi większej ilości pieniędzy – ale i tutaj istnieje chociażby możliwość wzięcia kredytu.

Czy frankowicze tracą nieruchomości po rozwiązaniu umowy kredytowej?

NIE! Banki nie przejmują w takiej sytuacji mieszkania czy domu kredytobiorcy! Zgodnie z prawem bank ma na nieruchomości zabezpieczenie, które po unieważnieniu umowy po prostu znika. Strony mają jednak obowiązek rozliczyć się z tego, co sobie świadczyły – o tym należy pamiętać. Istnieje jednak wariant, w którym sądy nie zasądzają konieczności zwrotu świadczeń przez obie strony na zasadzie „Ja muszę oddać bankowi całą kwotę kredytu liczoną po początkowym kursie franka, a bank odda mi wszystkie raty spłacone przeze mnie”. O takim wariancie przeczytacie poniżej.

Sąd unieważnia tylko kluzule abuzywne – reszta umowy pozostaje w mocy

Co dzieje się w takiej sytuacji? Sąd niejako wykreśla z umowy postanowienia odnoszące się do kursów walut i uznaje kredyt jako złotówkowy. Umowa może więc funkcjonować i kredytobiorcy mają spłacić taką kwotę, jaką rzeczywiście otrzymali od banku, ale oprocentowanie powinno być wtedy liczone tak, jak kredytu we frankach. Wiąże się z tym bardzo ważna rzecz, czyli…

Roszczenie o nadpłaty

Jeśli sąd zdecyduje, że umowa frankowa ma być traktowana jako kredyt złotówkowy, to kredytobiorcy może przysługiwać roszczenie od nadpłaty. Dlaczego? Ponieważ przyjmując fikcję, że kredyt jest złotówkowy, musimy również przyjąć, że był złotówkowy od samego początku. Ale uwaga! Oprocentowane i tak powinno być liczone według wskaźnika LIBOR, co oznacza, że raty powinny być o wiele niższe niż te rzeczywiście płacone! I tutaj frankowicze mogą się domagać od banku zwrotu tej nadpłaty, jaka powstała przez lata spłacania kredytu. Jest to oczywiście bardzo dobra wiadomość dla frankowiczów, ale też trzeba pamiętać o jednej rzeczy. O ile bowiem roszczenie przy stwierdzeniu nieważności umowy się nie przedawnia, to roszczenie w przypadku oddania przez bank nadpłat przedawnia się po 6 latach! Oznacza to, że jeśli ktoś spłaca np. kredyt od 12 lat, to nie będzie mógł żądać zwrotu nadpłaty za wszystkie lata, w których płacił raty.

Jak wygląda w praktyce starcie frankowicza z bankiem?

Pierwszym krokiem może być złożenie reklamacji do banku – argumentujemy to tym, że umowa kredytowa jest dotknięta wadami powodującymi jej nieważność. Oczywiście powinniśmy tutaj zaproponować rozliczenie wzajemne.

Jakie są szanse, że bank uwzględni naszą reklamację?

Na dzień dzisiejszy (pierwszy kwartał 2020 roku) bardzo małe. Banki, przynajmniej póki co, ustosunkowują się do podobnych wezwań negatywnie.

Drugi krok to zawezwanie do próby ugodowej. I uwaga! Jest to istotne zwłaszcza w kontekście wspomnianych przed momentem nadpłat, ponieważ wniosek taki przerywa bieg przedawnienia!

Jakie są szanse, że bank pójdzie tutaj na układ?

Znów niewielkie, niestety. Zwykle odbywa się posiedzenie przed sądem, gdzie strony mogą dojść do ugody, ale przedstawiciele banków wolą jednak walczyć do końca.

No i pozostał nam trzeci krok, czyli klasyczne wytoczenie powództwa. I tutaj frankowicze mają już realne szanse na powodzenie – możliwości otworzył tutaj wspomniany na samym początku wyrok Trybunału Sprawiedliwości Unii Europejskiej.

No i wreszcie bardzo ważna sprawa!

Jeśli potrzebujesz profesjonalnej pomocy w temacie kredytów bankowych, to napisz do mnie na maila: kontakt@bialekolnierzyki.com

Dajemy Tobie gwarancję, że Twoją sprawą zajmą się prawnicy z odpowiednimi uprawnieniami, którzy mają wieloletnie doświadczenie w sporach z instytucjami finansowymi. Ba, znają nawet przeciwnika od wewnątrz – a to szczególnie cenne i potrafi mocno przyspieszyć pewne rzeczy.

Uwaga! Ruszyliśmy z nową inicjatywą!

W dniu 23 lipca uruchomiliśmy zapisy na unikalny kurs Skuteczne Zabezpieczenie Nieruchomości! Jest to megaprzydatna porcja wiedzy, którą powinien poznać KAŻDY, kto chce zabezpieczyć swój majątek tak, aby w razie niepowodzenia w biznesie nie stracić owoców swej wieloletniej pracy.

Co znajdziesz w naszym kursie:

- Zestaw skutecznych rozwiązań opracowanych przez doświadczonych praktyków z branży nieruchomości oraz najlepszych prawników.

- Forma indywidualnej konsultacji, podczas której możesz zadawać pytania + pełen zestaw informacji w formie pisemnej.

- Indywidualny Plan Zabezpieczający, ułożony specjalnie dla Ciebie i dostosowany do Twoich potrzeb oraz oczekiwań.

Link do dedykowanej strony z informacjami odnośnie kursu znajdziesz TUTAJ

Zdjęcie ilustrujące wpis jest poglądowe! Osoby, rzeczy lub sytuacje przedstawione na zdjęciu NIE mają bezpośredniego związku z treścią niniejszego wpisu!