Szybkie i skuteczne odzyskiwanie długów B2B – co należy wiedzieć

Windykacja B2B to temat, wokół którego narosło wiele mitów, a sam proces jej przeprowadzania traktowany jest po macoszemu – i dzieje się tak zarówno w przypadku małych firm, jak i dużych podmiotów robiących milionowe obroty. Częściowo jest to skutek braku elementarnej wiedzy i kompetencji, a częściowo braku czasu i zaangażowania. Dzisiejszy wpis będzie więc swego rodzaju przewodnikiem po tym, jak windykować, aby osiągnąć maksymalną skuteczność.

Typowy schemat windykacji w polskiej firmie

Nie ma co ukrywać, że świadomość dochodzenia swoich roszczeń w wielu przypadkach ogranicza się do uproszczonego schematu:

Kontrahent zalega z płatnością, telefon od szefa – obietnica zapłaty. Kiedy? Dokładnie nie wiem, ale zapłacę, czekam na przelew, byłem w szpitalu. Mijają dni, tygodnie, kontakt się urywa albo sytuacja powtarza. Schemat co prawda może wyglądać inaczej, przyjmując różne wariacje. Wszystko sprowadza się jednak do jednego niepodważalnego faktu: braku płatności lub widocznego opóźnienia.

W bardziej rozwiniętych strukturach spotkamy księgową, która zajmuje się windykacją należności. Przysłowiowa Pani Krystyna najlepiej wie, ile dana faktura zalega i co można z tym zrobić. Czasem, współdziałając z szefem, wystosuje wezwanie do zapłaty, niezbyt często jednak zwracając przy tym uwagę na coś takiego, jak stopniowanie represyjności wezwań. Będąc przy tej kwestii warto pamiętać, że po drugiej stronie mamy też dłużnika, który również lubi (albo i musi, różnie bywa) stopniować priorytety płatności. No i teraz chodzi rzecz jasna o to, aby znaleźć się „w szufladce” z napisem „wysoki priorytet” i nie dać się zepchnąć gdzieś na peryferia.

Profesjonalny windykator – czyli właściwie jaki?

Przede wszystkim dobrze przygotowany windykator to osoba doświadczona, potrafiąca używać narzędzi wywierania wpływu, znająca techniki neutralizacji wymówek, argumentacji stanowiska oraz posiadająca umiejętności negocjacji. Musi też czasem postraszyć niesolidnego płatnika – przykładowo informując go o konsekwencjach karnych, jakie mogą na niego czekać w przypadku zapędów na wyzbywanie się majątku. Dobrze byłoby też, aby windykator legitymował się wykształceniem prawniczym oraz doświadczeniem z zakresu psychologii czy ekonomii. No i jedna z najważniejszych rzeczy, którą często się pomija (a przynajmniej takie jest moje zdanie), czyli… kreatywność. Sprawa sprawie bowiem nierówna i to, co zadziała na jednego dłużnika, niekoniecznie musi być dobrym „batem” na drugiego. Bycie kreatywnym ma szczególne znaczenie w przypadku większych spraw, gdzie dłużnik się ukrywa i kombinuje – tutaj standardowym wysłaniem wezwania do zapłaty nic się nie zdziała. Podsumowując: przedstawiony obraz specjalisty ds. windykacji jest daleki od stereotypowego osobnika w dresie i z kijem baseballowym w ręku – to nie lata 90. i w sumie dobrze.

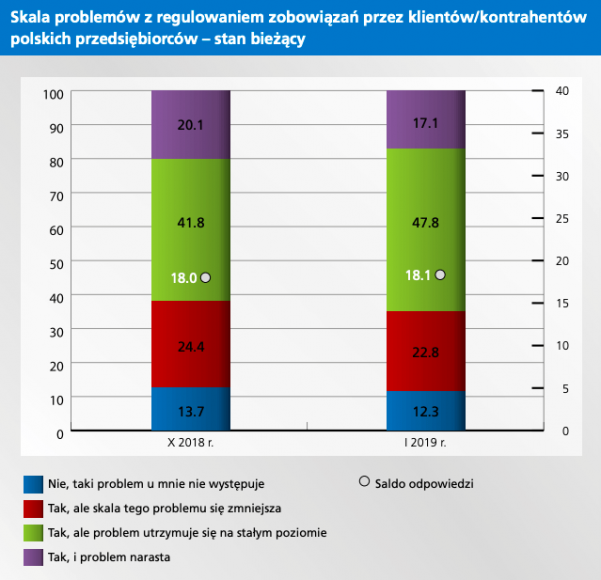

Źródło: badanie „Portfel należności polskich przedsiębiorstw” Konferencji Przedsiębiorstw Finansowych w Polsce oraz Krajowego Rejestru Długów

Kilka ważnych pojęć z zakresu windykacji – krótkie omówienie

- Monitoring należności

Celem monitoringu jest dyscyplinowanie niepłacących klientów – w końcu każdemu czasem zdarza się o czymś zapomnieć, a jak ktoś się dopomina i dopomina o swoje, to zwykle zapłacimy mu prędzej niż temu, kto miesiącami milczy. Monitoring należności to także wysyłanie wezwań do zapłaty z odpowiednio dopasowanymi sankcjami w przypadku braku wpłat. Tutaj mamy wiele elementów układanki: monit ponaglający, wezwanie do zapłaty, przedsądowe wezwanie do zapłaty, informacje o wpisaniu dłużnika do KRD, o naliczonych odsetkach, konsekwencjach ewentualnego postępowania egzekucyjnego, czy też wnioskowaniu o sądowe wyjawienie majątku. Oczywiście te elementy należy poukładać w odpowiedniej kolejności, w sposób spójny i logiczny – wtedy to będzie działać prawidłowo.

- Poszukiwanie majątku dłużnika

Po bezskutecznej windykacji polubownej, gdy telefony już milczą, a wysłane pisma odbijają się zwrotnie, kolejnym etapem powinno być złożenie dłużnikowi wizyty. Jedną z dostępnych opcji jest zatrudnienie profesjonalnego detektywa, ale ze względu na dość spore koszty wierzyciele decydują się na to głównie przy sprawach grubszego kalibru. Druga możliwość to wysłanie w teren doświadczonego windykatora – w większości przypadków bardzo zwiększa to szanse na to, aby wyciągnąć coś ze sprawy.

Dlaczego ustalenie majątku dłużnika jest naprawdę ważne?

Z doświadczenia mogę powiedzieć tak: większość wierzycieli idzie na tzw. łatwiznę i po prostu odpuszcza ten etap. Zwykle jest to błąd. Sprawdzenie miejsca działalności gospodarczej lub miejsca zamieszkania, rozmowa face to face, próba wyciągnięcia informacji od dłużnika o posiadanym majątku itp. mają bowiem istotne znaczenie do oceny sytuacji w kontekście ewentualnego pozwu lub skargi pauliańskiej. Także informacje o zalegających z płatnościami kontrahentach są szalenie ważne. Zgromadzone w ten sposób dane mogą być później przekazane na etapie egzekucji komornikowi, który szybko zajmie wskazany majątek lub wierzytelność z danego kontraktu.

- Weksel oraz inne formy zabezpieczenia wierzytelności

Dobry windykator niejednokrotnie przekona dłużnika do podpisania weksla – a jakich argumentów przy tym użyje, to już zależy od konkretnej sytuacji. Abstrahując już od psychologicznego oddziaływania takiego dokumentu i faktu, iż stanowi on całkiem niezłe zabezpieczenie roszczeń, to w przypadku zdecydowania się na pozew sądowy obniżamy dzięki niemu koszty postępowania sądowego. Opłata za pozew z weksla wynosi 25% opłaty stosunkowej. Pozwy skierowane w postępowaniu nakazowym są też o wiele tańsze, a do tego szybsze w rozstrzygnięciu. Przykład:

Strona wnosi o zasądzenie nakazu zapłaty opiewającego na 100 tys. PLN. Wysokość opłaty stosunkowej wynosi 5%, czyli 5000 PLN. W przypadku postępowania nakazowego wychodząc z pozwem z weksla opłata wyniesie czwartą część tej kwoty, tj. 1250 PLN. Jest różnica? Jest.

Jeśli chodzi o inne prawne formy zabezpieczenia należności, to można do nich zaliczyć: poręczenia cywilne, umowy przewłaszczenia ruchomości, zastawy rejestrowe, gwarancję bankową, hipotekę czy zgodę dłużnika na dobrowolne poddanie się egzekucji w formie aktu notarialnego. Form zabezpieczenia mamy oczywiście więcej, ale o tym akurat może kiedy indziej.

- Windykacja a dział handlowy w firmie

Wielu przedsiębiorców nie zdaje sobie sprawy z tego, że skutecznym rozwiązaniem wielu problemów z zaległymi płatnościami może być… właściwe przeszkolenie działu handlowego. Celem naszych handlowców jest oczywiście pozyskiwanie nowych klientów, jednak sprzedawanie każdemu na odroczony termin płatności bez odpowiedniej polityki kredytowej, procedur czy form zabezpieczenia to pierwszy gwóźdź do przysłowiowej trumny. Odpowiednie procedury w firmie, system motywowania bądź sankcji związanych z odpowiedzialnością za spływy gotówki, to elementarne zasady. Szczególny nacisk na ten model należałoby zwracać uwagę zwłaszcza w przypadku dużych podmiotów. Tymczasem w wielu firmach wygląda to tak:

Sprzedawca na siłę wpycha towar zadłużonemu klientowi, a jednocześnie walczy z działem windykacji o to, czy np. wstrzymać bądź wydać towar.

Zjawisko często występujące, a przecież w ramach jednej firmy powinno się grać do jednej bramki! W skali dużego przedsiębiorstwa podobne podejście może skutkować ciężkimi do odrobienia stratami – zwłaszcza w niskomarżowych branżach.

Oczywiście to też nie jest tak, że account / sales manager będzie w stanie zastąpić zawodowego windykatora. Weźmy taki oto przykład: czy wątpliwości odnośnie konsekwencji podpisania zastawu rejestrowego wyjaśni zdeterminowany handlowiec, który musiałby biegle znać ustawę o zastawie rejestrowym i rejestrze zastawów…? Raczej nie. Z doświadczenia wiem, że windykator z wiedzą z zakresu prawa i doświadczeniem w rozmowach z dłużnikami zdecydowanie lepiej sprawdzi się w takim przypadku. Tu jednak wychodzimy poza podstawowy zakres ściągania długów na zlecenie wchodząc w model bardziej kompleksowej obsługi od A do Z.

Na koniec tego punktu warto też dodać, że osobiste relacje na linii klient-handlowiec powinny być wykorzystanie w stopniu maksymalnym jako źródło informacji, czy też możliwość podpisania dokumentów zabezpieczających. Doświadczona firma windykacyjna (lub też dobry windykator zatrudniony na etacie) będzie nastawiona na kompleksową współpracę z działem handlowym jak i prawnym. Szybki przepływ informacji – celem maksymalizacji efektów, a niekoniecznie stawianiu na piedestale działań ze swojego podwórka. Niemniej wszystko to zależy od zakresu współpracy, na jaką decyduje się klient.

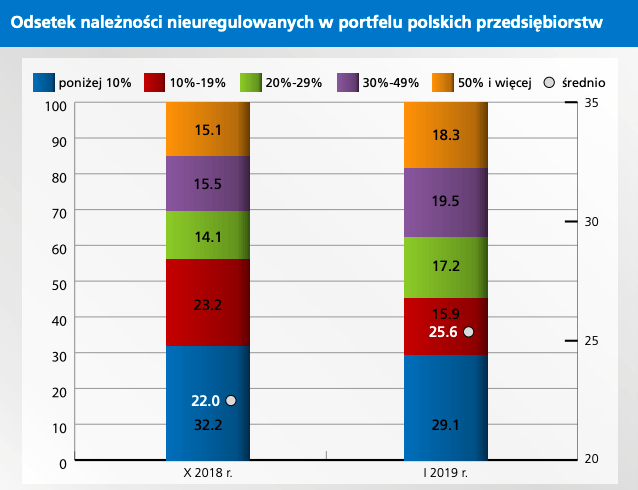

Źródło: badanie „Portfel należności polskich przedsiębiorstw” Konferencji Przedsiębiorstw Finansowych w Polsce oraz Krajowego Rejestru Długów

Profesjonalna firma windykacyjna, czy od razu komornik?

Po pierwsze i najważniejsze: każde odzyskanie należności na drodze sądowej to koszty. Koszty zastępstwa w procesie, uzyskania prawomocnego tytułu, zastępstwa w egzekucji… Do tego dochodzi niejednokrotnie opłata abonamentowa, która firmy płacą kancelariom prawnym za sporządzenie wezwań do zapłaty (którymi mógłby spokojnie zająć się windykator).

Co dzieje się dalej? Na etapie egzekucji tanio też nie jest: zaliczki na wydatki komornika, zaliczka na zapytanie, korespondencję, poszukiwanie majątku, jednorazowo przeprowadzone czynności terenowe, opłata za nagrywanie czynności – a tu sprawa nadająca się do umorzenia… Wierzyciele powinni też wiedzieć, że w wielu kancelariach komorniczych tzw. czynności terenowe polegają na jednorazowej wizycie u dłużnika (a nie zawsze można go zastać). Nie powinno to zbytnio dziwić z uwagi na bardzo dużą liczbę spraw, jakie przypadają na jedną kancelarię – liczby rzędu kilku tysięcy nie będą tutaj niczym niezwykłym.

Realia pracy niektórych komorników

Ciekawym procederem funkcjonującym w wielu komorniczych kancelariach było (a myślę, że nadal jest) spisywanie protokołów z czynności terenowych „zza biurka”. Źródłami wiedzy „operacyjnej” były tutaj podwójne awizo oraz niezawodne Google Maps. Praktyki takie stosowane były względem dłużników z adresem zamieszkania odległym od kancelarii komornika (komu by się chciało tłuc przez pół Polski) lub z licznymi zbiegami na rachunkach bankowych. Oczywiście wierzyciel na ogół nie miał możliwości zweryfikowania, czy tak naprawę komornik poważnie zajął się jego sprawą i pojechał szukać majątku dłużnika, czy tylko „ściemniał” i wypisał fikcyjny protokół. Sprawa „załatwiona” w taki sposób była zwykle umarzana jako bezskuteczna. Co do przyczyn takich praktyk, to należy ich upatrywać w wielu różnych kwestiach i w zasadzie trzeba byłoby omówić to w oddzielnym wątku (może kiedy indziej). Po prostu przy nawale spraw nikt nie będzie się przesadnie rozczulał nad naszym dłużnikiem, wizytując go po kilkanaście razy. Taka jest prawda – brutalna, ale prawda.

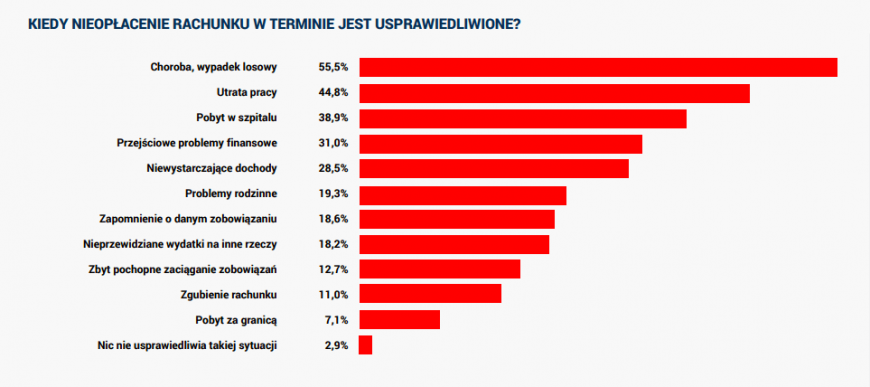

Źródło: raport Krajowego Rejestru Długów, edycja III kwartał 2018

Czy warto od razu iść do prawnika z niezapłaconą fakturą?

Profesjonalna kancelaria obsługująca nasze przedsiębiorstwo to niewątpliwie duża zaleta i pomoc w załatwieniu często skomplikowanych spraw – co do tego nie ma raczej wątpliwości. Jeśli jednak chodzi o windykację należności, to powierzenie jej wyłącznie prawnikom może prowadzić do tego, że podążymy nie tą ścieżką, co trzeba. Dlaczego? Przede wszystkim dlatego, że większość prawników będzie mocno sugerować jak najszybsze składanie sprawy do sądu – mimo, że nie zawsze będzie to optymalne rozwiązanie! Wykorzystanie wielu narzędzi windykacyjnych może bowiem skutkować polubownym wyegzekwowaniem należności, co pozwoli uniknąć kosztów. Dla lepszego przedstawienia tematu „pobawiłem” się w krótkie porównanie (poniżej).

Windykator vs Prawnik

Zanim „padną strzały” w tym pojedynku, chciałbym mocno podkreślić jedną rzecz: nie twierdzę wcale, że prawnicy nie znają się na swojej robocie! Chodzi jednak o to, aby w miarę możliwości jednak do sądu nie iść, lecz skutecznie odzyskać dług na etapie przedprocesowym. A tutaj już często doświadczony windykator wygra z prawnikiem, co zaraz przedstawię w oparciu o konkretne zagadnienia.

> Styl działania

Windykator zadzwoni, zneutralizuje standardowe wymówki dłużnika i przedstawi stosowne sankcje. Siły perswazji, doświadczenia i umiejętności nabytych latami nie da się porównać w żaden sposób do standardowego wysłania wezwania do zapłaty (choćby perfekcyjnie napisanego), co robi większość prawników – i na tym poprzestaje do momentu, w którym sprawa trafia do sądu.

> Monitoring należności

Ważna rzecz: o ile wzory pism przygotuje nam profesjonalna kancelaria prawna ponosząc za to odpowiedzialność, to jednak warto się zastanowić, czy kontakt z kilkudziesięcioma klientami będzie odbywał się przez naszego prawnika…? W większości przypadków odpowiedź brzmi nie – mecenas zwyczajnie nie będzie miał na to czasu, a często też i ochoty. Zresztą bez wypracowanego systemu ciężko jest skutecznie monitorować należności w szerszej skali – a to właśnie potrafią dobre firmy windykacyjne.

> Czynności terenowe

Sprawny terenowy lis śledczy (czyli windykator) odwiedzi feralnego dłużnika, przeprowadzi wywiad środowiskowy, a i niejednokrotnie wyciągnie niezwykle cenne informacje. Co zrobi nasz radca prawny w terenie? W większości przypadków niestety nic, gdyż po prostu tam nie pojedzie. Mecenas nie jest bowiem od tego, aby „bawić się w detektywa” i, zgodnie z moją wiedzą, rzadko któremu chce się to robić.

> Czas

W polskich realiach za organ zajmujący się ściąganiem długów uchodzi komornik sądowy. Jednak proces uzyskania tytułu wykonawczego i skierowania sprawy do egzekucji niekoniecznie jest szybki i prosty. Powiem więcej: w wielu przypadkach może trwać miesiącami, a w przypadku doświadczenia drugiej strony procesowej lub też skorzystania przez nią z usług kancelarii antywindykacyjnej nawet dłużej. Z usług windykacji możemy korzystać od razu, nie oglądając się na komornika.

> Doradztwo

Celem profesjonalnej firmy windykacyjnej kompleksowo zajmującej się ściąganiem należności, będzie efektywna współpraca zarówno z działem handlowym, jak i prawnym oraz z zarządem firmy. Połączenie narzędzi i instrumentów z zakresu prawa oraz informacji pochodzących od działu handlowego pozwoli doświadczonemu windykatorowi zmaksymalizować szanse na skuteczne wyegzekwowanie długu. Taki zamysł niekoniecznie będzie przyświecał naszemu pełnomocnikowi, żyjącemu przecież w dużej mierze z benefitów za kolejne pozwy sądowe.

> Szkolenia

Profesjonalne firmy windykacyjne oprócz ściągania należności często oferują także szkolenia z zakresu zabezpieczeń umów, minimalizowania ryzyka i podstaw windykacji należności w przedsiębiorstwie. Oczywiście nie każde z takich szkoleń jest warte uwagi, ale jeśli są one przeprowadzane przez doświadczonego windykatora – praktyka, który np. organizował działy windykacyjne w korporacjach, to naprawdę potrafią zrobić różnicę w późniejszym funkcjonowaniu firmy. Przeciętny prawnik prowadzący kancelarię nie będzie miał takiej wiedzy operacyjnej dotyczącej „poukładania” procesów związanych z należnościami w dużych przedsiębiorstwach – choć oczywiście mogą się tutaj zdarzyć wyjątki.

> Koszty

Wiele firm windykacyjnym za standardowe usługi pobiera jedynie prowizje od wyegzekwowanych roszczeń – najczęściej rozlicza się to % w momencie ściągnięcia długu. Klient nie musi więc ponosić kosztów obsługi prawnej, kosztów procesu, czy następnie kosztów egzekucyjnych (o długości ciągnących się w czasie postępowań nie wspominając). Wyjątkiem są oczywiście zlecenia niestandardowe (np. gdy w grę wchodzi popełnienie wyrafinowanego przestępstwa), w przypadku których windykatorzy pobierają część wynagrodzenia z góry.

> Nieszablonowe działanie

W przypadku świadomych dłużników i doświadczonych oszustów standardowa procedura polegająca na zaufania prawnikowi i złożenia pozwu do sądu nie wystarczy. Po prostu jeśli pójdziemy tak wydeptaną ścieżką, to szansa na odzyskanie straconych środków będzie znikoma. Niestety, ale w takich sytuacjach potrzebne są rozwiązania nieszablonowe, niekiedy na granicy prawa, od których wielu prawników raczej stroni z obawy o swoją reputację (bycie mecenasem bowiem zobowiązuje i wiąże się z pewnymi ograniczeniami). Windykatorzy, którzy przeżyli już swoje i z niejednego pieca chleb jedli (czyt. niejednego trudnego dłużnika odwiedzili), będą na ogół zdecydowanie ostrzejsi w działaniu.

Krótkie podsumowanie + coś ciekawego

Moim zdaniem dobry windykator w większości przypadków zwycięża z prawnikiem na etapie windykacji przedsądowej – zdaję sobie jednak sprawę z tego, że część Czytelników się ze mną nie zgodzi. Windykacja jest jednak branżą specyficzną, a już szczególnie wtedy, kiedy ma się do czynienia z tzw. trudnymi dłużnikami, którzy świadomie wykorzystują różne luki w prawie lub też zwyczajnie od samego początku są nastawieni na oszustwo. Aby „dopaść” takich gagatków nie wystarczy po prostu wytoczyć im proces – trzeba wykonać przed tym serię posunięć oraz zgromadzić odpowiednie dowody. I to jest właśnie zadanie dla dobrego windykatora.

Windykacja w branży budowlanej

Budownictwo w Polsce jest w czołówce branż, w których występują problemy z płatnościami. Funkcjonuje w niej wielu nieuczciwych deweloperów oraz kancelarii prawnych, wyspecjalizowanych w tworzeniu umów i schematów mających na celu pozbawienie podwykonawców należnych im pieniędzy.

W czym możemy Ci pomóc

– skuteczna windykacja należności od dewelopera / generalnego wykonawcy

– ocena ryzyka współpracy z danym deweloperem / generalnym wykonawcą

– przeprowadzenie ustaleń majątkowych

– zgromadzenie materiału dowodowego

Kontakt:

E-mail: kontakt@bialekolnierzyki.com

Telefon: 513 755 005

Zapraszamy również do zakładki Oferta, w której znajdziesz więcej informacji na temat tego, czym się zajmujemy.