Czy KAS rzeczywiście odpuści „słupom” VAT-owym…?

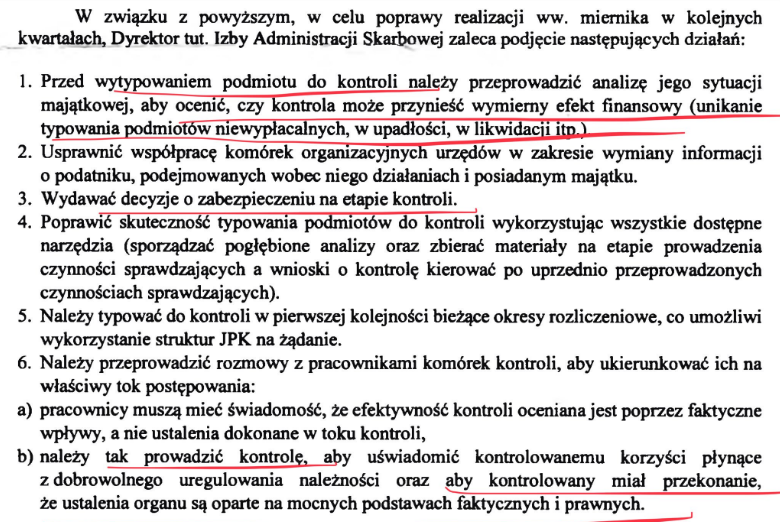

Od przedwczoraj mamy małą aferę w światku podatków. Otóż do sieci „wyciekły” fragmenty instrukcji Dyrektora Izby Skarbowej do podległych urzędników w sprawie uszczelniania systemu podatkowego, głównie pod kątem nieprawidłowości w VAT. Czy jest to w 100% autentyczny dokument, tego niestety nie wiem – założyłem jednak, że owe wytyczne są prawdziwe. Poniżej ów, jakże frapujący, „przeciek”.

Krótki rys sytuacyjny

Urzędnik KAS, który odważnie zdecydował się na ujawnienie tego dokumentu, alarmuje, że nasze państwo idzie w kierunku ścigania firm dysponujących majątkiem, a odpuszcza słupom i spółkom kontrolowanym przez przestępców, którzy zdołali już wyprowadzić nielegalnie zdobyty majątek do tzw. Ameryki Kokosowej. Powodem tego „odpuszczenia” ma być fakt, że i tak nic nie da się ściągnąć z takich „lewych” podmiotów, więc lepiej przerzucić siły na normalnych przedsiębiorców, np. nieświadomie wplątanych w karuzelę VAT, i to właśnie ich docisnąć (w celu zabrania im pieniędzy, rzecz jasna). W ogóle zagadnienie, czy ścigać słupy, czy ich nie ścigać, jest bardzo ciekawe, więc postanowiłem poprosić o komentarz eksperta, który przez wiele lat w szeregach pewnych służb zajmował się zwalczaniem zorganizowanej przestępczości ekonomicznej, do tego na wysokim szczeblu. Poniżej bardzo ciekawa odpowiedź, jaką uzyskałem.

Komentarz eksperta do zaistniałej sytuacji

Temat nie jest nowy. Taka jest pragmatyka od początku funkcjonowania Krajowej Administracji Skarbowej, a nawet w ostatnim okresie funkcjonowania Urzędów Kontroli Skarbowej. Generalnie organy podatkowe działają w oparciu o statystyczne rozliczanie efektów ich pracy. W tej chwili istnieje model rozliczania za efekty polegający na porównaniu wysokości zabezpieczonych środków na poczet zaległości podatkowej danego podatnika, a wysokością stwierdzonych zobowiązań w ostatecznej decyzji. Tak więc im wyższe stwierdzone przez organy podatkowe uszczuplenie podatku, tym wyższy powinien być odzysk należności, aby zachować właściwe statystyczne parametry.

Oczywiście, efekty mogą być takie, że podatnik (np. spółka z o.o.), który np. dokonał wielomilionowego wyłudzenia VAT-u nie jest objęty zbyt energicznym działaniem urzędu celno – skarbowego w sytuacji, gdzie udaje się ustalić tylko „słupa” nie dysponującego żadnym majątkiem. Takie są realia. Z jednej strony na pewno bulwersujące jest zaniechanie rozliczenia za bardzo poważne uszczuplenia podatku w sytuacji braku realnych możliwości uzyskania jakichkolwiek środków i koncentrowanie sił oraz środków na mniejszych sprawach, ale rokujących na realne zabezpieczenie należności Skarbu Państwa, z drugiej strony zakładając, że głównym celem organów skarbowych jest zabezpieczenie interesów Skarbu Państwa, to takie działanie ma pewne racjonalne uzasadnienie, ale oczywiście nie do końca.

Nie można zaakceptować sytuacji, że idzie się na łatwiznę, a znaczna część szarej strefy pozostaje poza faktycznym działaniem organów państwa. Temat jest w istocie głębszy, gdyż dotyka zagadnień związanych z zakresem obowiązków poszczególnych podmiotów związanych ze zwalczaniem przestępczości podatkowej. Nie do końca spójne pozostają działania Krajowej Administracji Skarbowej z Policją (głównie CBŚP) czy ABW. Policja dużą wagę kładzie na ustalenie i likwidację wszystkich osób zamieszanych w proceder, a przy okazji niejako dokonywanie zabezpieczeń majątkowych, więc obszar działania jest pełniejszy, przy czym samej Policji brak jest wszystkich niezbędnych narzędzi, które wymagane są do skutecznej walki z przestępczością podatkową, jakimi dysponuje KAS. Natomiast Krajowa Administracja Skarbowa niezbyt chętnie angażuje się we współpracę, jeżeli nie widzi stosunkowo szybkiej możliwości zajęcia środków finansowych.

W polskich realiach brakuje jednego silnego podmiotu, zajmującego się przestępczością podatkową, gdyż działania poszczególnych służb na dzień dzisiejszy są mocno rozproszone i słabo skoordynowane. Były nawet w niedalekiej przeszłości przymiarki chociażby w samej Policji, o czym nawet publicznie mówił aktualny Komendant Główny Policji, do scalenia tych działań w ramach dużej i silnej komórki, zajmującej się zwalczaniem szeroko rozumianej przestępczości gospodarczej, ale temat odłożono na półkę. Zyskałby na tym nie tylko Skarb Państwa, ale przede wszystkim przedsiębiorcy, którzy ponoszą straty w efekcie popełnianych różnego rodzaju przestępstw gospodarczych na ich szkodę. Na dzień dzisiejszy sprawy dotyczące przestępczości gospodarczej są najczęściej umarzanymi postępowaniami. Cierpią na tym również wpływy do Skarbu Państwa z tytułu podatku dochodowego, VAT-u, miejsca pracy itd. Temat rzeka.

Zapewne wrócę do tej sprawy, jeśli pojawią się jakieś nowe wątki, więc jeśli kogoś to zagadnienie mocno interesuje, to polecam wpadać na bloga od czasu do czasu, ewentualnie zajrzeć na fanpage na Facebooku: Białe Kołnierzyki

Zdjęcie ilustrujące wpis jest poglądowe! Osoby, rzeczy lub sytuacje przedstawione na zdjęciu NIE mają bezpośredniego związku z treścią niniejszego wpisu!