W tym miejscu miał być wstęp, ale ujmę sprawę krótko: mimo buńczucznych zapowiedzi rządzących, nielegalne odpady nadal płyną do Polski szerokim strumieniem. Nadal więc jesteśmy śmietniskiem Europy, niestety. A czy potencjalnie da się coś zrobić w tym temacie? Moim zdaniem TAK, ale po kolei.

System działania tzw. mafii śmieciowej

Czytając artykuły w prasie można odnieść takie oto wyobrażenie na temat działalności „śmieciarzy”:

Firma – krzak z Polski odbiera odpady od firmy np. z Niemiec, przywozi to do Polski bez żadnej kontroli, zakopuje w ziemi / pali / zostawia w porzuconych naczepach i znika. Wszystko na słupów, nie ma komu „przybić” odpowiedzialności.

Tak jest zapewne dość często – ale nie zawsze. W niektórych bowiem przypadkach system działania wygląda tak, że firma X importuje odpady z Niemiec, a następnie miesza je np. z gruzem lub ziemią i wysyła do firmy Y. Od firmy Y trafiają one do firmy Z, która już je porzuca, zakopuje lub po prostu rozprowadza rozrzutnikiem po polu (znam i takie przypadki). Można rzec standardowe przerzucanie odpowiedzialności na dalsze ogniwa łańcucha. Generalnie schemat przypomina trochę ten znany z karuzel VAT-owskich – tyle, że zamiast znikającego podatnika mamy znikającego śmieciarza. Nomen – omen VAT-u, to niekiedy byli VAT-owcy przeskoczyli właśnie na biznes śmieciowy – mniejsze ryzyko wtopy, a opłacalność także bardzo wysoka.

No i teraz taka firma X, która sprowadziła odpady do Polski, nie jest żadnym krzakiem (przynajmniej na pierwszy rzut oka), lecz przedsiębiorstwem wykazującym niekiedy kilkumilionowe zyski roczne, składającym bilanse, JPK_VAT, płacącym podatki i tak dalej. No i teraz pytanie: czy można to teoretycznie jakoś wykorzystać…?

Czerwone flagi

Ostatnio analizowałem sprawę związaną z nielegalnym (na 99%) przywozem śmieci do Polski. Występowały tam dwie firmy, a pierwszym krokiem było… sprawdzenie bilansów firm parających się procederem – jedną z nich nazwijmy X. I tutaj wyszła bardzo ciekawa rzecz:

– Skok deklarowanego zysku z niecałych 200k PLN w 2018 roku na ponad 6 milionów PLN w 2019 roku przy relatywnie bardzo niewielkim (bo zaledwie o 300k) wzroście wartości środków trwałych, które mogłyby posłużyć do utylizacji tych odpadów. Nawiasem mówiąc te środki trwałe to i tak były głównie samochody ciężarowe, a nie np. linia do utylizacji.

Do tego taka ciekawostka: firma zarejestrowana od 2018, mieści się w zwykłym bloku, a prezesem firmy jest osoba w wieku emerytalnym, której wcześniejsze doświadczenie biznesowe sprowadzało się do prowadzenia niewielkiego sklepu (sprawdzone).

No dobra, co dalej?

Szybka analiza porównawcza bilansów kilku renomowanych firm zajmującym się przetwarzaniem odpadów.

Co wyszło: przedsiębiorstwa te miały relatywnie podobne przychody do firmy X, jednak przy wielokrotnie mniejszych zyskach i zaangażowaniu kilkukrotnie większych środków trwałych + zdecydowanie większe nakłady na inwestycje.

Czyli dla przykładu firma X ma środki trwałe (maszyny i urządzenia oraz nieruchomości) warte zgodnie z bilansem 500 tys. i wykręca z tego 6 milionów zysku przy przychodach na poziomie 9 milionów, a firma B, od lat działająca na rynku, ma przychody również na poziomie ok. 9 milionów, ale wyciąga z tego zaledwie 0,5 miliona zysku przy posiadaniu środków trwałych wartych bilansowo jakieś 2,5 miliona.

Mówiąc w skrócie wyglądało to tak, jakby firma X znalazła jakiś cudowny sposób na zarabianie na odpadach przy braku infrastruktury, jaką posiadają firmy działające w branży już wiele lat. Najlepiej zresztą będzie widać różnicę, jeśli policzymy wskaźnik return on assets (ROA), czyli wskaźnik rentowności aktywów. Jak to obliczyć? Zysk netto dzielimy przez łączną wartość aktywów, wynik mnożymy przez 100%.

I tak dla naszej firmy X mamy ROA na poziomie 75%, podczas gdy dla takiej np. firmy B i dla innych konkurentów z branży było to w granicach 10 – 15%. Różnica to kosmos – zwłaszcza biorąc pod uwagę to, że teoretycznie za takim sukcesem firmy X stała osoba bez większego doświadczenia biznesowego.

Włoska mafia kontra finanse

Nawiasem mówiąc takie anomalie związane z nagłymi wzrostami przepływów finansowych nie są niczym nowym w przestępczym świecie. Przykładowo kilka lat temu włoscy ekonomiści przebadali finanse firm, w które zainwestowała ‘Ndrangheta. No i wyszło, że takie przedsiębiorstwa w szybkim czasie zwiększały swoje przychody średnio o 24% przy braku inwestycji kapitałowych. Schemat bardzo podobny do tego, co opisałem powyżej w przypadku Polski – tyle, że u nas wzrosty przychodów bywają bardziej spektakularne (co widać na przykładzie firmy X).

Tak czy inaczej w przypadku ‘Ndranghety wzrost trwał kilka lat (potem spadek) i mógł świadczyć np. o praniu pieniędzy. Zauważoną tendencję skoku przepływów wystarczyło połączyć z osobami związanymi w jakiś sposób z przestępczą organizacją, a już można było namierzyć podejrzane przedsiębiorstwa. Dla ciekawych dodam, że Włosi przyjęli tutaj następujące kryteria:

Przyglądamy się wszystkim firmom, w których w danym roku jest przynajmniej jeden właściciel lub dyrektor noszący nazwisko wymienione w raporcie krajowej komisji do walki z mafią i urodzony na obszarze pochodzenia ‘Ndranghety. Jeśli te 2 warunki były spełnione łącznie, to firma została zaklasyfikowana jako prawdopodobnie zinfiltrowana przez mafię.

Reasumując ten wątek

Oczywiście jest tutaj wiele zmiennych – firma firmie przecież nierówna. Nie można też zapominać o tym, że ROA to nie wszystko – wszak podobno dobrze zarządzana spółka nie wykazuje zysków, lecz inwestuje (aby nie płacić podatków, bo liczy się kumulowanie kapitału). Mogłoby jednak się okazać, że w skali kraju mamy sporo takich firm X, które ni z tego ni z owego wykręcają hiper-super wyniki finansowe, deklasując przy tym potentatów rynkowych w dziedzinie ROA.

Możliwe, że nie byłoby trudno namierzyć takie podmioty – wystarczyłoby chociażby ustalić zestaw wskaźników charakterystycznych dla typowych firm branżowych, a następnie „zassać” dane z raportów finansowych podmiotów posiadających zezwolenia związane z odpadami, przetworzyć te dane i wyłapać anomalie. I na te anomalie „założyć kaganiec” – zwłaszcza wtedy, gdy po sprawdzeniu biznesu wyszłyby ciekawe rzeczy, typu prezes wyglądający na rasowego słupa, do tego powiązany w jakiś sposób z innymi firmami, które już wcześniej były podejrzewane o sprowadzanie odpadów na lewo.

Po przepływach ich poznacie?

Przez wspomniane „założenie kagańca” rozumiałbym tutaj monitorowanie przepływów finansowych takich firm – coś na takiej zasadzie, na jakiej STIR ma monitorować przepływy pod kątem potencjalnego zaangażowania w karuzelę VAT. I tutaj nie zrozumcie mnie źle: nie chodzi o to, aby z automatu karać czy uciążliwie kontrolować firmy, które odstają od normy. Tak, jak w przypadku karuzel VAT-owskich, kontrola nie powinna bowiem trafiać w próżnię, lecz być kierowana w sposób możliwie maksymalnie precyzyjny. I wstępne namierzanie kandydatów do takiej kontroli mogłoby się udać chociażby po przeanalizowaniu danych z bilansów, a potem z monitorowania przepływów finansowych firm zajmujących się odpadami.

I znów analogicznie do karuzel VAT, gdzie mieliśmy specyficzne czerwone flagi przy przepływach (np. szybki wzrost obrotów), tak wygląda na to, że i przepływy „mafii śmieciowej” bywają dość specyficzne i możliwe do namierzenia przy zastosowaniu odpowiednich algorytmów. Zresztą sam brak przepływów finansowych w pewnych okolicznościach też mógłby być niezłą wskazówką (np. składanie zerowych deklaracji VAT lub nieskładanie ich w ogóle, brak kosztów zatrudnienia personelu, brak prawie w ogóle typowych kosztów prowadzenia działalności itp.).

A „kaganiec” po to, aby zablokować możliwość nagłego transferu środków w przypadku, gdy istnieje uzasadnione podejrzenie, że firma właśnie się zwija i chce wytransferować zyski z nielegalnego obrotu odpadami.

Podsumowując

Obowiązkowe monitoringi składowisk, wyrywkowe sprawdzanie transportów itp. proponowane rozwiązania raczej nie wystarczą, aby powstrzymać napływ nielegalnych śmieci do Polski. Moim skromnym zdaniem można tutaj pomyśleć o zaprzęgnięciu do pracy analityki – tak, jak w przypadku karuzel VAT. Oczywiście, przestępcy zapewne po czasie poznaliby jak nowy system działa i przedsięwzięli środki zaradcze, możliwe również, że w skali kraju tak zidentyfikowanych podmiotów byłoby bardzo mało i w związku z tym operacja nie przyniosłaby spektakularnych rezultatów. No ale na miejscu tzw. policji śmieciowej, czyli specjalnego departamentu Ministerstwa Środowiska mającego za zadanie zwalczanie problemu, zacząłbym jednak od sprawdzenia tych bilansów firm posiadających zezwolenia związane z odpadami – chociażby tylko dla spokoju sumienia. Zresztą kto wie, czy tak się już nie dzieje – w końcu tego typu operacja byłaby przecież tajna.

Kto stoi za projektem?

Kto stoi za projektem?

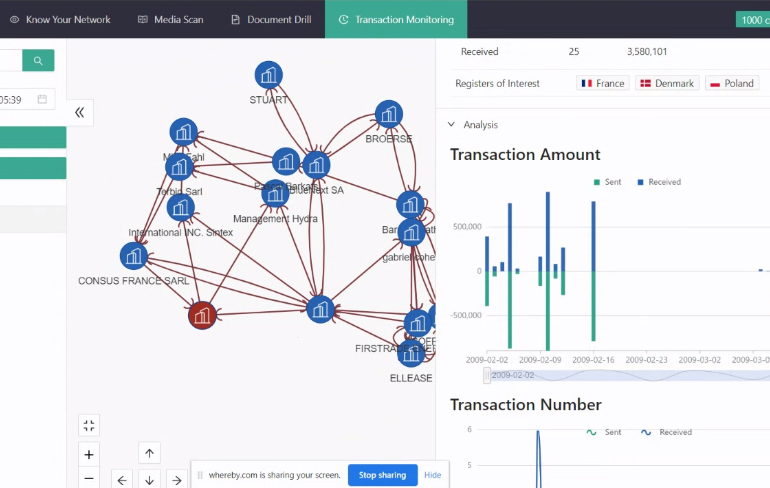

![]() Po pierwsze team cały czas pracuje nad podłączeniem polskich firm do międzynarodowych rejestrów – siatka połączeń np. z UK powinna być dostępna w ciągu kilku tygodni. Ale śledzenie powiązań zagranicznych firm oraz firm w Polsce działa już całkiem dobrze – i to właśnie je możecie sobie teraz testować.

Po pierwsze team cały czas pracuje nad podłączeniem polskich firm do międzynarodowych rejestrów – siatka połączeń np. z UK powinna być dostępna w ciągu kilku tygodni. Ale śledzenie powiązań zagranicznych firm oraz firm w Polsce działa już całkiem dobrze – i to właśnie je możecie sobie teraz testować.![]() Po drugie funkcja Document Drill także będzie dostępna wkrótce. Jak to będzie działać? Wrzucamy dokument w PDF / Word, a system sam taguje nazwiska i nazwy firm, a potem w oparciu o to automatycznie wyszukuje połączenia.

Po drugie funkcja Document Drill także będzie dostępna wkrótce. Jak to będzie działać? Wrzucamy dokument w PDF / Word, a system sam taguje nazwiska i nazwy firm, a potem w oparciu o to automatycznie wyszukuje połączenia.